Zunächst möchte ich direkt klarstellen:

Dieser Beitrag beleuchtet vor allem steuerliche Aspekte.

Die Frage, ob man überhaupt nach Malta ziehen könnte, stelle ich dabei gar nicht. Trotzdem ist klar, dass das oftmals aus persönlichen bzw. familiären Gründen nicht immer funktioniert. Das bedeutet im Klartext:

Nicht alle Gründe und Zustände, die ich hier beschreibe, sind für jeden anwendbar, da sich für einige die Frage nach einem Umzug nach Malta gar nicht stellt.

Lassen Sie uns der Einfachheit halber aber einfach davon ausgehen, dass die persönlichen Gründe eines jeden einzelnen keine Rolle spielen und folgende Annahmen treffen:

- Sie denken ohnehin über einen Tapetenwechsel nach

- Ihr Geschäftstreiben ist von überall aus handlebar

- Ihnen gefällt Malta grundsätzlich

Dennoch möchten Sie wissen, ob der Weg nach Malta der richtige ist. Das bringt uns zu den Fragen, die dieser Beitrag im Kern behandelt:

Worauf muss ich achten? Wo liegt der Unterschied, wenn ich eine Malta Limited von Deutschland aus betreibe, oder von Malta aus, in Malta wohnend.

Hierauf liefere ich Ihnen nun fundierte Antworten.

Wenn Sie schon weiter sind und nur zwei Fragen haben:

- Lohnt sich eine Gesellschaft für mich und

- Lässt sich das ganze mit meinen Business Case steuerrechtlich legal umsetzen ?

dann ist der DWP QuickCheck genau das richtige Tool für Sie. Kostenlos und in nur 5 Minuten können Sie testen, ob Ihr Business für den Standort geeignet ist.

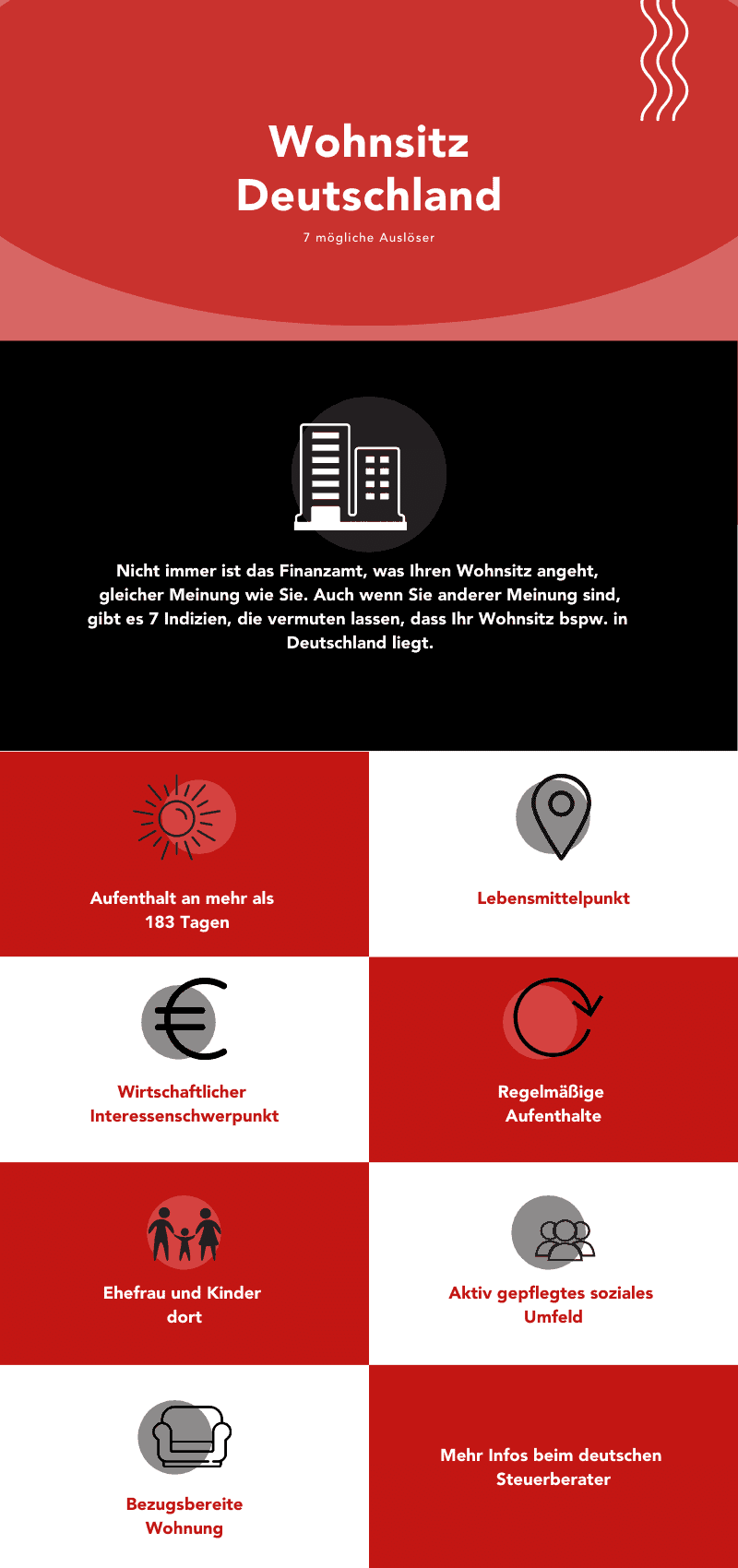

Der Wohnsitz zählt: So lösen Sie einen Wohnsitz in Deutschland aus

Sie können noch so sehr davon überzeugt sein, in Malta zu wohnen…

am Ende muss es das deutsche Finanzamt auch sein.

Es gibt hierbei einige Regeln, die ganz klar vermuten lassen:

Der Wohnsitz liegt in Deutschland.

Ich erkläre welche.

Der Wohnsitz der Gesellschafters ist entscheidend für das anwendbare Steuerrecht

In meinem Beitrag zur Malta Limited Gründung bin ich bereits kurz darauf eingegangen:

Jeder will das, was ihm zusteht. Auch die Finanzämter.

Und folglich ist jeder dort Steuerbürger, wo er wohnt.

Macht Sinn.

Für unser Beispiel Deutschland bedeutet das: Wer nach deutschem Gesetz in Deutschland als ansässig gilt bzw. dort einen Wohnsitz unterhält, der fällt ganz klar unter die deutsche Steuergesetzgebung.

Man ist also auf sein Welteinkommen in Deutschland steuerpflichtig. Ob es einem passt oder nicht.

Es gibt einige Indizien, die darauf hindeuten, dass man in Deutschland ansässig ist. Ich sage nicht, dass das DIE entscheidenden Punkte sind, das ist – Lieblingssatz – von Fall zu Fall unterschiedlich.

Aus meiner Erfahrung kann ich aber sagen, dass die Punkte oftmals eine große Rolle spielen.

Treffen einige der folgenden Punkte auf Sie zu?

Wohnsitz des Gesellschafters: Was beim deutschen Finanzamt zu beachten ist

Der Wohnsitz des Gesellschaft interessiert vor allem eine Partei…

…das deutsche Finanzamt.

Es gibt einige Punkte, die hierfür beachtet werden müssen. Und glauben Sie mir:

Das Amt arbeitet gut und genau!

Deswegen: Bitte beachten.

Wohnsitz Deutschland: Steuerpflicht bedeutet mehr als nur Steuern zu zahlen

Zu Beginn dieses Kapitels die Frage:

Was bedeutet für Sie Steuerpflicht bei einem Wohnsitz in Deutschland?

Nun ja, die Überschrift verrät es schon ein wenig. Zumindest nicht nur, dass Sie Steuern bezahlen müssen. Nein, die Konsequenzen sind durchaus größer. Beispielsweise darf der deutsche Gesetzgeber damit alle Regeln vorschreiben, die für einen Steuerpflichtigen dort gelten.

Das gilt in besonderem Maße für Gesellschafter von Unternehmen im Ausland, die aber in Deutschland leben. Denn es wird seitens des Gesetzgebers eine Grundannahme getroffen:

Wer eine Firma gründen will, der macht das im Heimatland.

Die Annahme ist in meinen Augen auch völlig berechtigt. Schließlich bietet Deutschland für jede Unternehmung die richtige Infrastruktur. Diese Grundannahme führt gleichzeitig zu einem Grundzweifel, wenn die Gründung eben nicht in Deutschland erfolgt ist.

Wer sich also gegen Deutschland entscheidet, für den folgt als Konsequenz, dass er hierfür plausible Gründe haben muss. Und…

…er muss diese vorweisen können und sich in Folge an diverse Regeln und Auflagen halten.

Übrigens: Zwar könnte man meinen, dass eine zu hoch erscheinende Steuerlast einen gültigen Grund darstellt. Dem ist jedoch nicht so!

Steuerdefensive: Deutschland beschützt seine Steuereinnahmen, auch von Malta Gesellschaftern

Ein weiterer Punkt, der in Puncto Deutschland zu beachten ist, ist eine gewisse Steuerdefensive. Es ist Aufgabe der deutschen Regierung, das deutsche Steuersubstrath zu beschützen.

Glauben Sie mir: Das macht der deutsche Staat in keinster Weise in böser Absicht.

Vielmehr ist es in meinen Augen gerechtfertigt und gängige Praxis in der internationalen Steuerpolitik. Denn es ist doch klar: Wenn jemand in Deutschland lebt und arbeitet, dann sollte er auch seinen Beitrag leisten.

Nichts desto trotz gibt es auch valide Gründe für eine Firmengründung im Ausland, wie die Gründung einer Malta Limited. Doch egal wie und mit welcher Intention man eine Gesellschaft im Ausland gründet, auf eines muss man sich gefasst machen:

Dann können Schutzmechanismen greifen, die im deutschen Steuergesetz vorgesehen sind, um zu verhindern, dass Gewinne in niedriger besteuerte Länder zu „verschieben“.

Ganz klar gilt auch hier, dass diese Mechanismen in erster Linie dafür gedacht sind, die „Schlechten“ herauszufiltern, aber, wie bei jeder Vorsichtsmaßnahme, trifft es auch solche, die in bester Intention im Ausland gründen. Hier muss man sich dauerhaft daran gewöhnen, dass der Firmenaufbau in Frage gestellt wird und überprüft wird.

Ich werde diese Schutzmechanismen gleich beleuchten, und dann vergleichen, um aufzuzeigen, worin genau die Unterschiede liegen, wenn man nun als Gesellschafter einer Malta Limited nun in Deutschland oder in Malta lebt.

Die wichtigsten Regeln bei Firmen im Ausland: CFC Rules oder Außensteuergesetz

Das, was im deutschen Steuergesetz als das so genannte Außensteuergesetz existiert, wird im internationalen Jargon als CFC Rules (Controlled Foreign Company Rules) bezeichnet. Natürlich gibt es hierbei von Land zu Land erhebliche Unterschiede, dennoch passiert in der Regel immer das gleiche, wenn man sich nicht an die Regeln hält, die ich gleich noch vorstellen werde:

Die zuständige Finanzamt schaut durch die Gesellschaft in Malta durch. Was bedeutet das?

Ganz einfach: Alle Gewinne werden dem Gesellschafter direkt und persönlich zugerechnet, als hätte dieser eine Einzelfirma im Heimatland gegründet.

Daher gilt: Wer in Deutschland wohnt und Gesellschafter einer Firma in Malta ist, der sollte sich dringend an die folgenden 10 Gebote halten.

10 Gebote, die Sie als Auslandsgesellschafter bei Wohnsitz in Deutschland beachten müssen

Hier sind sie nun…

…die 10 Gebote, die Sie als Gesellschaft einer Firma im Ausland bei Wohnsitz Deutschland beachten müssen.

Ein langer Satz mit einer klaren Essenz: Diese Regeln sollten Sie dringend beachten!

Lassen Sie uns an das Herzstück herantreten.

Ein kleiner Hinweis zu Beginn: Diese Regeln gelten dann, wenn der Gesellschafter 25% oder mehr Anteile an der Malta Limited hält.

1. Jede Beteiligung muss gemeldet werden

Wer Gesellschafter einer Firma in Malta ist, der muss dies melden. Und dies unmittelbar. Das Ende der Toleranzgrenze ist 5 Monate nach Ende des ersten Geschäftsjahres erreicht. Vertuschen lohnt sich hierbei auch nicht. Stichwort: CSR.

Einmal im Jahr werden gebietsfremde Staatsbürger ohnehin an das heimische Finanzamt gemeldet. Daher verlangt jede Bank bei der Kontoeröffnung auch die Nennung der Steuernummer TIN (Tax Identification Number).

2. Gesellschafter müssen wirtschaftlich validen Grund (Principal Purpose) vorweisen

Auch wenn die Niederlassungsfreiheit in der EU mit das höchste Gut ist, so muss es valide wirtschaftliche Gründe für das Unternehmen geben, die eine Gründung in Malta rechtfertigen.

Auch hier wieder der Hinweis: Hohe Steuern werden als valider Grund nicht akzeptiert. Der Grund muss unabhängig der Steuer bestehen.

Ein Tipp: Der oft genannte Grund „Internationalisierung“ ist längst bei den Finanzämtern bekannt. Wer diesen nennt, danach aber hauptsächlich deutsche Kunden bedient, der wird damit nicht durchkommen.

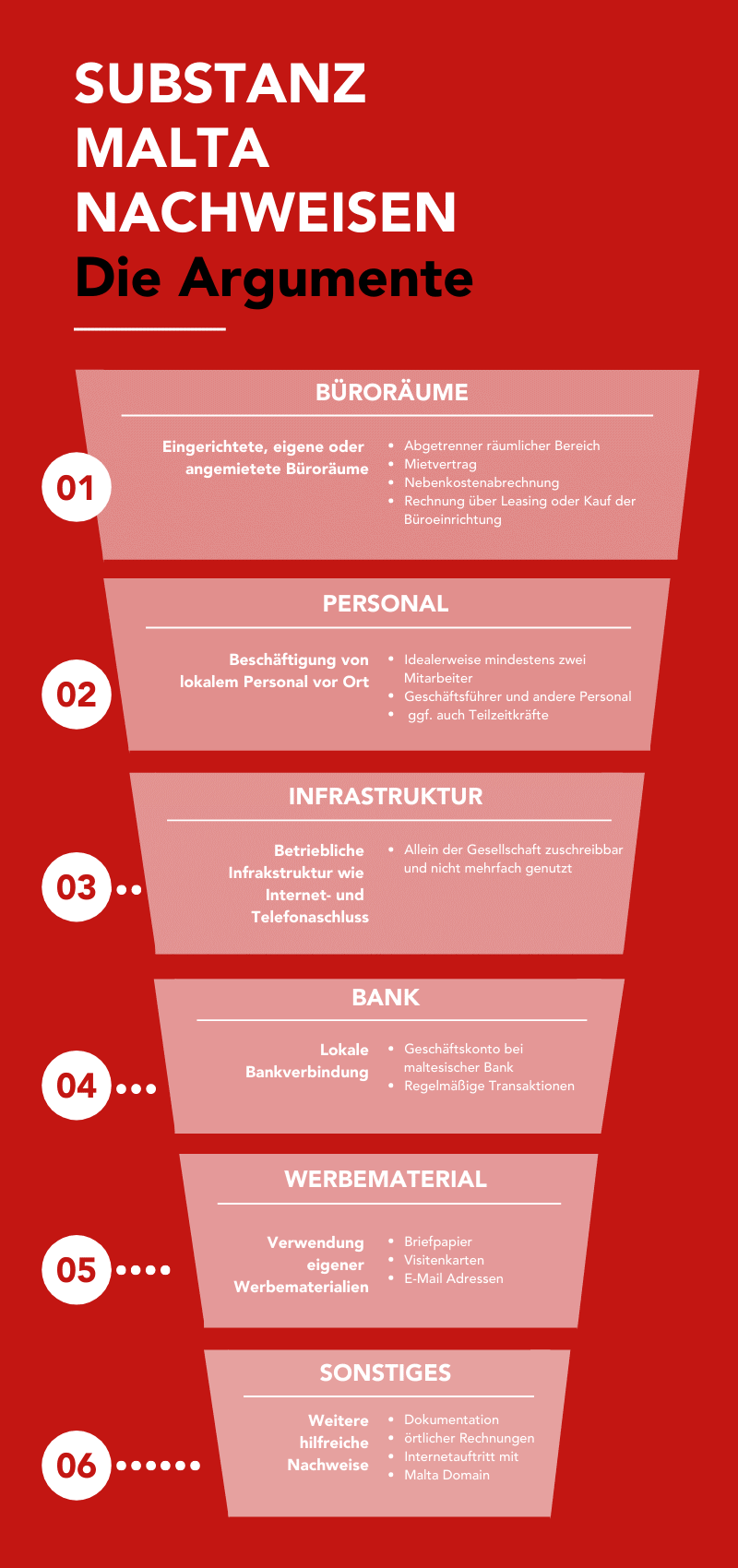

3. Die Malta Limited muss ausreichend Substanz vorweisen können

Diesen Punkt habe ich in meinem Guide zur Firmengründung in Malta auch ausführlich erklärt, deswegen nur kurz:

Auch wenn sich die Möglichkeiten hier je nach Business Case unterscheiden, sollten gewisse Dinge umgesetzt werden, um Substanz der Firma in Malta nachweisen zu können. Daher untenstehend eine Infografik, mit Möglichkeiten des Substanzaufbaus, die wir bei der Kanzlei Dr. Werner & Partner als das Minimum interpretieren (Nach Priorität geordnet).

4. Management der Malta Limited liegt in Malta

Ein wichtiger Punkt ist der Ort des Managements des Unternehmens. Zwar hat dieser Punkt im Laufe der letzten Jahre etwas an Stellenwert verloren, dennoch gilt immer noch:

Für die Feststellung der Ansässigkeit der Gesellschaft ist der Ort der Geschäftsleitung ein zentrales Element.

Wie wird das überprüft? Gute Frage!

Das deutsche Finanzamt testet im Zuge eine Ansässigkeitsüberprüfung, ob die Gesellschaft legitim „in und aus“ Malta heraus gemanaged wird. Hierfür wird in der Regel ein Anschreiben an die Adresse des Unternehmens verschickt, in dem unter anderem folgende Fragen gestellt werden:

- Wer ist der Geschäftsführer der Malta Limited?

- Wo wohnt der Geschäftsführer?

- Seit wann leitet der Geschäftsführer die Malta Limited?

- Wie hoch ist das Einkommen des Geschäftsführers?

- Bei wie vielen Firmen ist der Geschäftsführer als solcher eingetragen?

- Ist der Geschäftsführer professioneller Anbieter wie zum Beispiel Rechtsanwalt, Treuhänder oder Steuerberater?

Außerdem fordert das Finanzamt dann einige Nachweise an:

- Den Arbeitsvertrag des Geschäftsführers

- Einen Nachweis über die Zahlung der Sozialversicherung in Malta

- Einen Nachweis über Zahlung des Gehaltes

- Einen Nachweis über die Qualifikation des Geschäftsführers

- Einen Nachweis über die Arbeitstätigkeit vor Ort

Der ein oder andere wird sicherlich in diesem Zusammenhang auch schon von der „Rubberstamp Policy“ gehört haben. Hierbei ging es darum, durch einen einfachen Stempel oder eine Unterschrift aus Malta einen validen Nachweis über die Tätigkeiten zu erbringen. Lassen Sie mich Ihnen sagen: Diese Zeiten sind vorbei.

Noch ein kleiner Hinweis zum Thema Gehalt: Personal muss in Malta immer adäquat bezahlt werden. Das heißt:

Verdient ein Geschäftsführer eines internationalen Unternehmens nur 1000 Euro im Monat, so erscheint das unglaubwürdig.

Es gibt hier kein klares Minimum oder Maximum, marktübliche Bezahlung ist hier das passende Stichwort. Stellen Sie sich zur Überprüfung ganz einfach selbst die Frage:

Was würde jemand Drittes verdienen, den ich auf dem freien Markt akquiriere und als Geschäftsführer einstelle?

5. Die Wegzugsbesteuerung für Unternehmen

Ein sehr heikles Thema: Die Wegzugsbesteuerung.

Wer die oben genannten Punkte mit seinem Unternehmen beachtet hat, der muss sich zu Beginn mit der Frage konfrontieren, ob das deutsche Unternehmen (GmbH, AG, UG, KG oder Einzelfirma) der neu gegründeten maltesischen Gesellschaft ein Wirtschaftsgut überträgt. Denn dann muss die maltesische Gesellschaft hierfür das deutsche Unternehmen bezahlen! Selbst wenn es sich um ein immaterielles Gut handelt, dass Sie womöglich noch nicht einmal selbst kennen. Und dann heißt es:

Diese Übertragung von Wirtschaftsgütern muss in Deutschland versteuert werden. Doch was sind mögliche Wirtschaftsgüter? Hier einige Beispiele.

Die Malta Limited hat….

- Kunden der deutschen Firma erhalten.

- Zugriff auf das professionelle Netzwerk

- Zugang zum firmeninternen CRM-System

- Zugang zu Zulieferern

- Zugang zu Personal

- Zugang zu den Ressourcen

- Zugang zu einer Businessopportunity, die Gewinn erwirtschaftet

Das sind alles Wirtschaftsgüter, die bei Übertragung auf die maltesische Gesellschaft in Deutschland versteuert werden müssen.

Richtigerweise kommt hierbei die Frage auf: Was muss ich für den ein oder anderen Punkt berechnen?

Nun ja – Lieblingssatz – das ist von Fall zu Fall unterschiedlich.

Es bietet sich sicherlich an, diesen Punkt direkt zu Beginn der Gründung abzuwickeln. Proaktives Verhalten ist gern gesehen und richtig argumentiert und präsentiert sollten Sie bald Ruhe in diesem Thema haben.

Ich lege Ihnen schwer ans Herz, hier frühzeitig aktiv zu werden! Wer der Finanzverwaltung die Möglichkeit gibt, nach ein paar Jahren auf Sie zuzukommen – und das ist durchaus üblich – dem droht böses Erwachen.

Hat die maltesische Firma beispielsweise in Form von Expansion eine deutliche und unerwartete Wertsteigerung erfahren, kann es teuer werden. Denn das Finanzamt geht dann im Worst Case so vor, dass Durchschnittsgewinn der vergangenen drei Jahre als Grundlage seiner Berechnungen nimmt.

Oftmals müssen dann große Teile des Gewinns in Deutschland nachversteuert werden, da die Grundannahme getroffen wird, dass diese Gewinne nur durch Übertragung der Wirtschaftsgüter von Seiten des deutschen Unternehmens möglich waren. Also Vorsicht!

Das Thema kann auch durchaus im Laufe der Zeit vom heimischen Finanzamt aufgegriffen werden. Wer zu Beginn direkt alle Verflechtungen klar abgesteckt und gemeldet hat, der muss nichts befürchten.

6. Die Funktionsverlagerung nach Malta

Wer gesunde bzw. funktionierende Teile seines Unternehmens nach Malta verlagert, beispielsweise Einkauf, Verkauf, Marketing o.ä., der muss in Deutschland die zukünftigen Gewinnprognosen dieser Funktion versteuern.

Auch wenn die Passage im deutschen Gesetz meiner Meinung nach etwas schwammig ist, gewinnt das Thema gerade in Zeiten, in denen Unternehmen immer mobiler werden, immer mehr an Bedeutung.

Übrigens: Die Verdopplung der Funktion ist eher unkritisch. Aber: Damit wird man keine Steueroptimierung erreichen können.

7. Die Verrechungspreisrichtlinien

Haben Sie schon einmal vom „Arm’s length“ Prinzip gehört? Dieses Prinzip besagt, dass bei konzerninternen (als auch nahestehenden Unternehmen) Verrechnungen immer marktübliche Preise ansetzen muss, die einem Drittvergleich standhalten würden.

Das ist ein nicht zu unterschätzendes Thema. Abhängig vom Volumen der Verrechnung geht das Thema sogar so weit, dass in Form einer „Transfer Pricing Documentation“ genau nach Regeln dokumentiert werden muss, wie sich welche Verrechnungspreise zusammensetzen.

Die vier Methoden, die hierbei gängig sind, haben sich im Übrigen seit dem Finanzabkommen BEPS (Base Erosion Profit Shifting) verschärft.

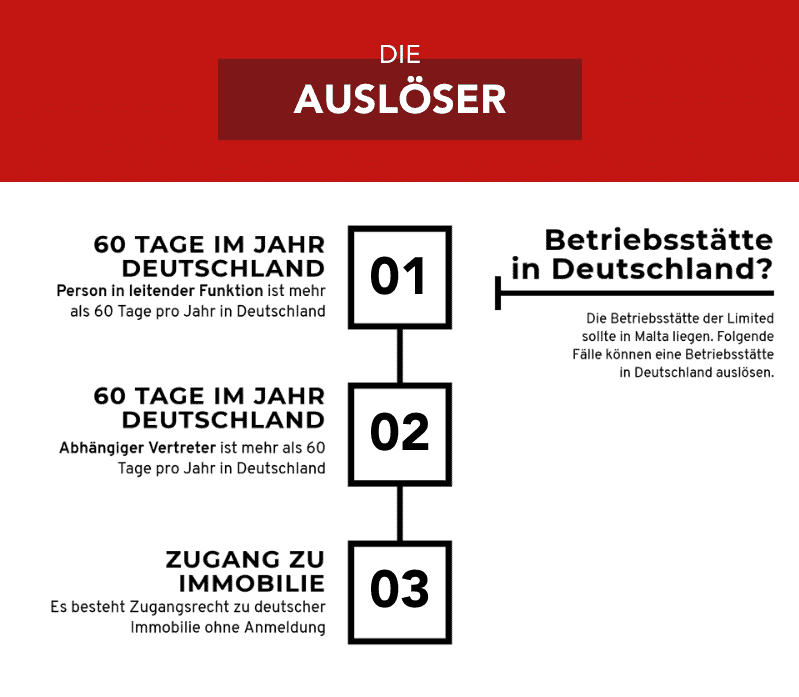

8. Eine Betriebsstätte außerhalb Maltas auslösen

Auch wenn dieser Punkt nicht exklusiv für eine Malta Limited mit deutschem Gesellschafter gilt, so ist er dennoch wichtig:

Wer seinen Wohnsitz weiter in Deutschland hält, der läuft Gefahr, dort eine Betriebsstätte für die Firma in Malta auszulösen.

Neben der bekannten Punkte wie einem deutschen Büro, einer Niederlassung in Deutschland oder ähnlichem, die alle eine Betriebsstätte dort auslösen, gibt es weniger offensichtliche Punkte. Allein die Erfüllung eines der genannten Punkte reicht aus, um eine Betriebsstätte in Deutschland auszulösen:

9. Die Wertschöpfung muss in Malta erfolgen

Es gibt das ein oder andere Unternehme, das so profitabel ist, dass es ohne weiteres die Aufwände für die Substanzschaffung in Malta leisten kann. Es spielt also keine Rolle, ob der Geschäftsführer monatlich gut verdient, ein anständiges Büro gemietet ist, und dort zwei Vollzeit Angestellte beschäftigt sind.

Sie werden es sich vielleicht schon gedacht haben, aber:

Das bloße Erfüllen der oben genannten Maßnahmen reicht den Behörden nicht aus.

Wer in Malta schicke Büros mit teuren Angestellten betreibt, die dort aber nur Däumchen drehen, der wird damit früher oder später auffallen. Denn:

Wichtig ist, dass vom Personal in Malta auch echte Wertschöpfung ausgeht. Die Buzzwords hierfür sind „Key Value Driver“ und „Key Values“.

Das heißt, dass vorbereitende oder administrative Tätigkeiten in Malta durchaus möglich sind, diese für die Besteuerung des gesamten Unternehmens aber nicht in Betracht gezogen werden, da dies nicht die Schlüsseltätigkeiten zur Wertschöpfung sind.

Hierzu ein prägnanter Satz: Im modernen, attribuierenden internationalen Steuerrecht ist der Ort der Wetschöpfung genauso wichtig wie der Ort der physikalischen Betriebsstätte. Beides muss in Malta liegen.

10. Die Rolle des in Deutschland wohnenden Gesellschafters

Um es kurz zu machen: Passiv ist im Zusammenhang mit der Rolle des Gesellschafters mit Wohnsitz Deutschland das wichtige Wort.

Vergleichen Sie sich mit dem Aktionär einer AG. Dieser hat zwar über die Gesellschafterversammlung gewisse Einflussmöglichkeiten und muss in wichtige Entscheidungen eingebunden werden, aber:

aktiv und operativ am Tagesgeschäft teilzunehmen, ist nicht angedacht. Das sollte also vermieden werden.

Ich sage in diesem Zusammenhang bewusst „vermieden“. Warum? Nun ja, natürlich können Sie selbst aktiv werden, rechnen Sie nur dann damit, dass dieser Teil des Geschäftes, in das Sie selbst regelmäßig aktiv eingreifen, der deutschen Besteuerung unterliegt.

Zwischenfazit

- Kaufmännisch betrachtet liegen Sie richtig in der Annahme, dass die Beachtung der oben genannten Punkte kostenintensiv isz

- Administrativ betrachtet liegen Sie richtig in der Annahme, dass die Beachtung der oben genannten Punkte nen erheblichen geistigen Aufwand bedeutet

- Emotional betrachtet liegen Sie richtig in der Annahme, dass die Beachtung der oben genannten Punkte zu erheblichem Stress führen können, aus Sorge um mögliche Konflikte mit dem Finanzamt

Daher kann man sich zumindest die Überlegung erlauben, Deutschland zu verlassen und den Wohnsitz stattdessen in Malta zu wählen.

Denn dann sieht die Welt ganz anders aus.

Limited Gesellschafter mit Wohnsitz Malta – Das gilt dann

Nun lautet die Frage:

Was ändert sich bei einem Wohnsitz in Malta?

So einiges, dass kann ich vorab verraten.

Lassen Sie uns starten.

Kommen wir zum Vergleich:

Wie sieht das Ganze aus, wenn der Gesellschafter der Firma in Malta sich entscheidet, in Malta seine Zelte aufzuschlagen?

Sie werden es vielleicht schon geahnt haben, aber auch hierfür gibt es im deutschen Steuerrecht Schutzmechanismen, die das Abwandern von Steuerbürgern verhindern sollen.

Für mich gilt jedoch auch hier wieder: Ich kann den deutschen Gesetzgeber verstehen.

Wirtschaftliche Erfolge, die nun offensichtlich nicht mehr zur Versteuerung zur Verfügung stehen, bauen zum Teil sicherlich auch auf der deutschen Infrastruktur, Ausbildung, Sicherheit, Freiheit und Selbstbestimmung auf.

Deswegen: Der Umstand, dass ein Staat einen Wegziehenden noch einmal besteuern möchte, ist in meinen Augen zumindest nicht außergewöhnlich.

Wegzugsbesteuerung bei Privatpersonen

Auch bei Privatpersonen gibt es eine Wegzugsbesteuerung. Wer 1% oder mehr an einer Kapitalgesellschaft zum Zeitpunkt des Wegzuges besitzt, der muss den Wert dieser Beteiligung ermitteln und versteuern. Wichtig hierbei:

Es spielt keine Rolle, ob es sich um eine deutsche oder eine ausländische Beteiligung handelt.

Die Wertermittlung ist salopp gesprochen eine Wissenschaft für sich. Über Jahre haben wir uns die Expertise hierfür erarbeitet, was sich als komplexen Prozess herausgestellt hat. Um es jedoch auf die Quintessenz herunterzubrechen:

Man geht vom Durchschnittsgewinn der vergangenen Jahre aus, nimmt diesen mal X und berechnet darauf dann 25% Abgeltungssteuer.

Eine Besonderheit ei Umzug innerhalb der EU: Hier muss die Wegzugsbesteuerung zwar ermitteln werden, die Zahlung wird jedoch in der Regel zins- und fristfrei gestunden.

Ein Umzug nach Malta ist also ein „Safe Haven“, jedoch beraten wir von Fall zu Fall abhängig, ob und wie mit der Stundung verfahren werden soll. Es gibt durchaus Fälle, wo dies in meinen Augen keinen Sinn macht.

Kurz gesprochen: Der einfachste Weg ist sicherlich, dass Sie bei Wegzug Einzelunternehmer sind und auch nicht weiter an anderen Kapitalgesellschaften beteiligt sind.

Die erweitert beschränkte Steuerpflicht bei Wohnsitz Malta

Für deutsche Staatsbürger (hier findet interessanterweise eine Besteuerung anhand der Nationalität statt), die nach Malta ziehen und die in den letzten 10 Jahren vor dem Wegzug mindestens 5 Jahe unbeschränkt steuerpflichtig waren, gibt es eine so genannte Nachverhaftung.

Selbst wer nicht einen Tag Fuß auf deutschen Boden setzt, bleibt 10 Jahre lang beschränkt steuerpflichtig. Die Folge:

Jedes Einkommen, dass Sie persönlich in Deutschland verdienen beziehungsweise aus Deutschland erhalten, unterliegt der deutschen Besteuerung.

Die maltesische Limited bleibt davon im Übrigen unberührt.

Die Substanz ist bei Wohnort Malta vernachlässigbar

Die wichtigste Aussage dieses Beitrages im Zusammenhang mit einem Wohnsitz in Malta:

die lange Liste an Anforderungen an die Substanz gilt dann für Sie nicht! Die meisten Punkte können ignoriert werden, ganz einfach deswegen, weil Sie kein deutscher Steuerbürger mehr sind und entsprechend auch diese Gesetz keine Anwendung mehr finden.

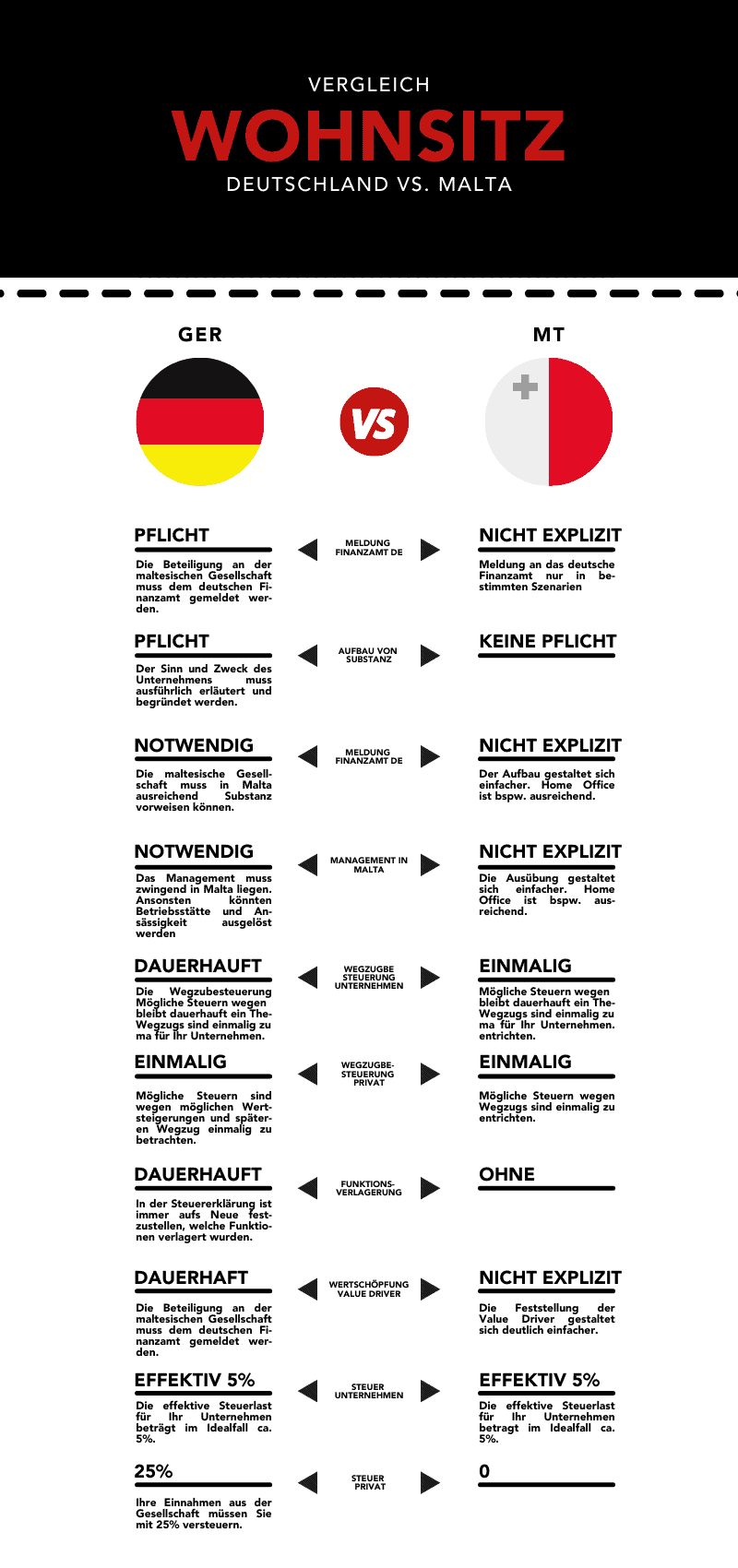

Abschließend möchte ich noch einmal gegenüberstellen, welche Folgen aus welchem Wohnsitz folgen:

Abschluss - Sie haben Fragen oder benötigen Rat?

Ich weiß: Sehr viel Input!

Viel Arbeit steckt in diesem Guide, und ich hoffe, er konnte Ihnen weiterhelfen.

Ist irgendetwas unklar geblieben? Oder benötigen Sie zu dem ein oder anderen Thema mehr Informationen?

Mein Angebot an Sie:

- Entweder machen Sie den DWP QuickCheck oder

- Beantragen Sie in dem nebenstehenden Formular direkt eine kosten- und risikofreie Erstberatung

Ich bin gespannt auf Ihr Anliegen und verbleibe mit sonnigen Grüßen aus Malta.

Ihr Philipp Sauerborn