Definitionsfrage Digitalnomade 2024

Die deutschsprachige Definition von “Nomade” beschreibt diesen als „Angehörigen eines Volkes der in einem begrenzten Gebiet von Ort zu Ort zieht”. In diesem Artikel bist Du der Nomade. Der Digitalnomade oder der digitale Nomade. Du bist Angehöriger des Volkes der Internetunternehmer. Der digitale Wanderer. Das begrenzte Gebiet ist unser Planet Erde und ich werde Dir 4 Orte vorstellen, die steuerlich attraktiv sind. Und Du kannst Dir überlegen, ob and wann es für Dich sinnvoll ist von Deinem jetzigen Ort zu einem dieser 4 Orte zu ziehen.

Eine digitale Zeit

Die Globalisierung, die moderne Welt, das Internet, die digitale Welt hat viele Berufsfelder verändert. Manche gar zerstört. Aber auch etliche neue geschaffen. Eines dieser Felder ist der Digitalnomade bzw. digitale Nomade.

Der beste Weideplatz

Wenn wir uns die Definition des Nomaden oben betrachten und noch weiter in der Tiefe vergleichen, werden wir Dich, den Digitalnomaden als Hirten betrachten. Denn das waren die ursprünglichen Nomaden. Und diese Hirten, damals wie heute, hatten und haben vor allem ein Ziel: Einen Weideplatz zu finden für die Herden. Das beste Grasland damit die Herde gut versorgt ist. Sicher. Satt. Und sich vermehrt.

Deine Herde, Deine Auswahlkriterien

Das saftigste Gras bringt nichts, wenn in der Nacht Raubtiere Deine Herde angreifen. Die sauberste Wasserstelle ist sinnlos, wenn darin Krokodile nach Deinen Jungtieren greifen. Die trockenste Höhle kannst Du nicht wählen, wenn darin eine Bärenfamilie wohnt. Die Wahl Deines Zielortes musst Du genau abwägen. Du musst Kompromisse machen. Du musst die aktuellen Konditionen betrachten aber auch einen Blick in die Zukunft wagen. Und Du solltest auf die Erfahrung und den Rat von anderen Schäfern hören. Und nicht auf das Blöken von anderen Schafen oder gar das Grollen von Raubtieren.

Nomaden wie wir

Ich bin ein Hirte wie Du. Ein Nomade seit mehr als 20 Jahren. Ich bin von Ort zu Ort gezogen. Und habe viele Orte studiert. Ich konnte mir so ein sehr gutes Bild davon machen, wo die besten Weidestellen zu finden sind. Wo Du sicher bist und deine Herde zuversichtlich und nachhaltig grasen kann, im steuerlichen Kontext. Lass mich Dir vier dieser Orte vorstellen und lass mich auch meine Beweggründe vorstellen und mein persönliches Ranking dieser Orte.

Die Auswahl:

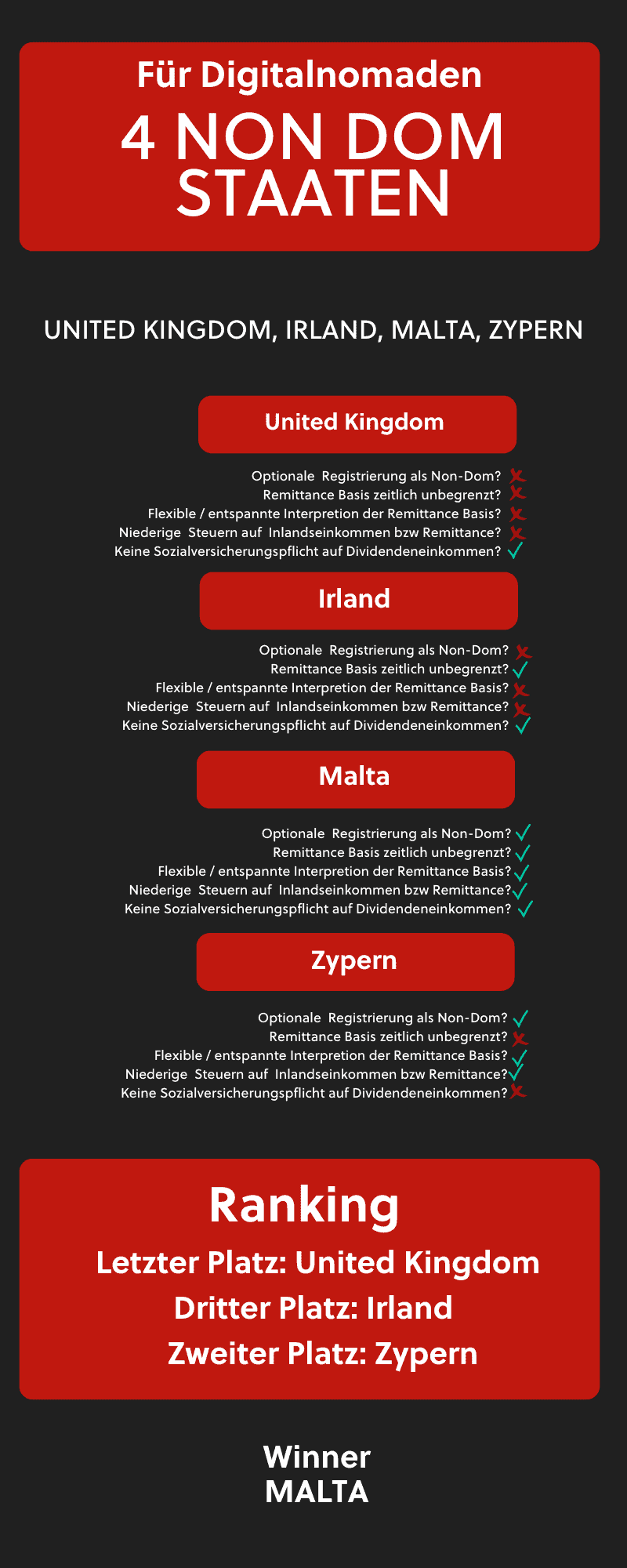

Zypern, Malta, UK und Irland

Die Experten von Euch werden es erkennen: Diese Länder haben etwas gemeinsam. Den sogenannten „Non Dom Status“ und die „Remittance Basis of Tax“. Allein dieses Konzept aus dem „private international law“, auf was ich gleich hierunter näher eingehen werde, sagt etwas über die Steuerpolitik dieser Länder aus. Sie bieten Ausländern als Anreiz in „ihr“ Land zu ziehen steuerliche Vorteile. Auch ohne hier bereits auf die Details einzugehen ist das eine generell positive politische Ausrichtung und Ideologie. Diese Vier Länder sind UK, das „Home Land“ des Non Dom Status, Irland und Malta, stark geprägt vom UK und seit „neuestem“ auch Zypern.

Sprechen wir Non Dom Klartext

In UK, Malta, Irland und Zypern gilt eine Person entweder „Domiciled“ oder „Not Domiciled“. Dieser Begriff kann leicht irreführend sein, weil man ihn oft mit Wohnort, Aufenthalt oder Residence vergleicht. Diese Faktoren spielen zwar auch eine Rolle, aber das Domicile in diesem Konzept und Kontext geht darüber hinaus.

Das heißt:

Es gibt im Deutschen die Begriffe „zu Hause“ und „Heimat“. Damit kann ich das Konzept am besten erklären. Denn Heimat ist mehr als Hause. Heimat fragt nach den Wurzeln. Dem Ort der Geburt. Den Eltern. Einen Ort dessen Wirksamkeit und Gültigkeit nicht nur über Anwesenheit definiert wird.

Non Dom gleich Heimat

Es ist wichtig zu verstehen, dass DOMICILE oder NON DOMICILE meistens nicht im Steuerrecht definiert ist. Die Gesetzgeber aber nutzen den Begriff trotzdem in unseren vier Ländern, um eine Personengruppe einzugrenzen. Wer also nicht beheimatet ist, ist auch nicht domiziliert.

Das geht auch konkreter.

Stell Dir vor, Du bist frisch nach UK, Irland, Malta oder Zypern gezogen und stell Dir vor, dass dort jeder Neuzugang einen Termin beim Steueramt wahrnehmen muss. Stell Dir vor, der Beamte hat Deine Akte vor sich und her hat 2 dicke Stempel neben sich liegen. Einer heisst „DOMICILED“ der andere heisst „NOT DOMCILED“.

Der Beamte fragt Dich:

Beantworte diese Fragen im Geiste. Wenn eine der Antworten einen starken Bezug, einen Link mit dem Land des Beamten herstellt, dann könntest Du ein Problem haben. Aber angenommen Du kommst aus Deutschland.

- Wo bist du geboren?

- Welche Nationalität haben Deine Eltern?

- Wo bist Du groß geworden?

- Willst Du jemanden aus unserem Land heiraten?

- Wie lange willst Du hierbleiben?

Deine Antworten würden lauten:

- Deutschland.

- Deutsch.

- Deutschland.

- Nein. Max.

- 10 Jahre.

Der Beamte nimmt den „Not Domiciled“- Stempel und poltert diesen beherzt und geübt auf Deine Akte.

Lass uns weiter unten die Fragen des Beamten und diese Beispielantworten für den Vergleich der Non Dom Staaten nutzen.

Aber lass uns davor einmal darüber sprechen, was „not domiciled“ und vor allem was „remittance basis of tax“ heisst. Denn eigentlich geht es beim „non dom Status“ auch um diese Remittance Basis of Tax, wobei diese für mich ein bisschen an Gewicht verloren hat.

Non-Dom Status – eine Definition

Sinngemäß definieren die Länder es alle gleich. Hier auf Englisch: „A person who is resident but not domiciled is only taxable on income that is derived in or remitted to our country”.

Das heißt:

Eine wohnhafte, aber nicht domizilierte Person muss nur für das Einkommen in unserem Land Steuern bezahlen, welches in unserem Land verdient wurde oder in unser Land überwiesen wurde.

Da steckt viel Wahrheit aber vor allem viel Raum für Interpretation drin.

Was einfach ist:

Mit dem Verdienen im Land selbst ist klar und einfach zu verstehen. „Wenn Du bei uns verdienst, dann zahlst Du auch bei uns“.

Aber was heißt „überwiesen“? Remitted? Der englische Begriff ist wesentlich offener. Wahrscheinlich ist die bessere deutsche Übersetzung „eingeführt“ aber dieses Wort erinnert mich zu sehr an ausschließlich Bargeld. Es gibt für Remittance keine Definition, sondern hier entscheidet maßgeblich die Steuer Administration. Die Interpretation des jeweiligen Finanzamtes sollte ein Auswahlkriterium für das Land sein.

Der Remittance Katalog u.A.

- Bank Transfer vom Ausland ins Inland

- Bargeld, mitbringen vom Ausland ins Inland (hat nichts mit der 10.000 EUR Bargeld am Flughafen zu tun)

- Rechnungen und Kredit im Inland mit dem Geld aus dem Ausland bezahlen

- Luxusgüter im Ausland kaufen und ins Inland mitnehmen z.B. Autos, Schmuck, Uhren, Mode, Handtaschen, Gold, Diamanten usw.

- Haus im Inland mit Geld aus dem Ausland im Ausland bezahlen (Nutznießer Remittance)

- Kredit im Inland mit Geld aus dem Ausland im Ausland bezahlen (Nutznießer Remittance)

Die Fragen des Beamten und Deine Anworten – ein Non Dom Ländervergleich

Stell Dir vor Du hast einen Termin in allen vier Ländern wie oben beschrieben. Die ersten fünf Fragen und Antworten sind die selben wie oben. Ich habe die letzten drei Punkte als mögliche Kommentare des Beamten hinzugefügt, zum Thema Interpretation der Remittance Basis of Tax, Registrationspflichten als Non Dom und der Sozialversicherungspflicht auf das typische Dividendeneinkommen.

UK

- Frage Beamter: Wo bist du geboren?

- Deine Antwort: Deutschland

- Frage Beamter: Welche Nationalität haben Deine Eltern?

- Deine Antwort: Deutsche

- Frage Beamter: Wo bist Du groß geworden?

- Deine Antwort: Deutschland

- Frage Beamter: Willst Du jemanden aus unserem Land heiraten?

- Deine Antwort: Nein

- Frage Beamter: Wie lange willst Du hierbleiben?

- Deine Antwort: 10 Jahre

- Antwort des Beamten: Hier im UK gilt die Remittance Basis of Tax nur für einen bestimmten Zeitraum. Danach musst Du entweder normal Steuer bezahlen oder zahlst pro Jahr 40.000 EUR pro Jahr an uns, um die Remittance Basis of Tax aufrecht zu erhalten.

- Deine Antwort: 10 Jahre

- Beamter: Wir interpretieren Remittance streng / pendatisch.

- Beamter: Du musst Dich als Non Dom Person als solche registrieren lassen.

- Beamter: Die Steuern in unserem Land für hier verdientes Einkommen oder auf Einkommen, welches hier her „remitted“ wird, sind „normal“ – bis zu 45%.

- Beamter: Auf Divideneinkommen bist Du nicht sozialversicherungspflichtig.

- Frage Beamter: Wo bist du geboren?

Irland

- Frage Beamter: Wo bist du geboren?

- Deine Antwort: Deutschland

- Frage Beamter: Welche Nationalität haben Deine Eltern?

- Deine Antwort: Deutsche

- Frage Beamter: Wo bist Du groß geworden?

- Deine Antwort: Deutschland

- Frage Beamter: Willst Du jemanden aus unserem Land heiraten?

- Deine Antwort: Nein

- Frage Beamter: Wie lange willst Du hierbleiben?

- Deine Antwort: 10 Jahre.

- Antwort des Beamten: Ok, es gibt keine zeitliche Limitierung der Remittance Basis of Tax.

- Deine Antwort: 10 Jahre.

- Beamter: Wir interpretieren Remittance streng / pendatisch.

- Beamter: Du musst Dich als Non Dom Person nicht als solche registrieren lassen.

- Beamter: Die Steuern in unserem Land für hier verdientes Einkommen oder auf Einkommen, welches hier her „remitted“ wird, sind „normal“ – bis zu 40%.

- Beamter: Auf Divideneinkommen bist Du nicht sozialversicherungspflichtig.

- Frage Beamter: Wo bist du geboren?

Zypern

- Frage Beamter: Wo bist du geboren?

- Deine Antwort: Deutschland

- Frage Beamter: Welche Nationalität haben Deine Eltern?

- Deine Antwort: Deutsche

- Frage Beamter: Wo bist Du groß geworden?

- Deine Antwort: Deutschland

- Frage Beamter: Willst Du jemanden aus unserem Land heiraten?

- Deine Antwort: Nein

- Frage Beamter: Wie lange willst Du hierbleiben?

- Deine Antwort: 10 Jahre

- Antwort des Beamten: Ok, es gibt keine zeitliche Limitierung der Remittance Basis of Tax.

- Deine Antwort: 10 Jahre

- Beamter: Wir interpretieren Remittance nicht streng oder pedantisch.

- Beamter: Du musst Dich als Non Dom Person nicht als solche registrieren lassen.

- Beamter: Die Steuern in unserem Land für hier verdientes Einkommen oder auf Einkommen, welches hier her „remitted“ wird, sind „niedrig“ Frage Beamter: . 0% bis 12.5%

- Beamter: Auf Divideneinkommen bist Du sozialversicherungspflichtig.

- Frage Beamter: Wo bist du geboren?

Malta

- Frage Beamter: Wo bist du geboren?

- Deine Antwort: Deutschland

- Frage Beamter: Welche Nationalität haben Deine Eltern?

- Deine Antwort: Deutsche

- Frage Beamter: Wo bist Du groß geworden?

- Deine Antwort: Deutschland

- Frage Beamter: Willst Du jemanden aus unserem Land heiraten?

- Deine Antwort: Nein

- Frage Beamter: Wie lange willst Du hierbleiben?

- Deine Antwort: 10 Jahre

- Antwort des Beamten: Ok, es gibt keine zeitliche Limitierung der Remittance Basis of Tax.

- Deine Antwort: 10 Jahre

- Beamter: Wir interpretieren Remittance nicht streng oder pedantisch.

- Beamter: Du musst Dich als Non Dom Person nicht als solche registrieren lassen.

- Beamter: Die Steuern in unserem Land für hier verdientes Einkommen oder auf Einkommen, welches hier her „remitted“ wird, sind „niedrig“, 0% bis 5%.

- Beamter: Auf Divideneinkommen bist Du nicht sozialversicherungspflichtig.

- Frage Beamter: Wo bist du geboren?

Analyse und Ranking

Dieses Ranking betrachtet ausschließlich die steuerlichen Gesichtspunkte. Du hast natürlich auch persönliche, familiäre, soziale und kommerzielle Gründe, eines dieser Länder zu wählen. Die Ansprüche an Politik, Umwelt, Größe des Landes usw. liegen auch bei Dir.

Ich glaube ich kann sagen, dass alle „meiner“ Länder in diese Artikel einen akzeptablen Standard des Lebens bieten können.

Platz 4: UK

Das Mutterland des Non Dom Status erhält in meinem Ranking den letzten Platz. Zum einen ist der UK nicht mehr ein EU Mitglied. Zum anderen ist der Non Dom Status zeitlich begrenzt und zum anderen muss man sich dafür registrieren. Mithin macht die hohe Steuer für im UK verdientes Geld oder auf nach UK überwiesenes Geld gepaart mit der strengsten Interpretation was als remitted gilt, den UK am unattraktivsten. Außerdem regnet es ständig und ist kalt. 😊

Platz 3: Irland

Oft nicht als Non Dom Land wahrgenommen folgt des dem UK dicht. Einzig besser sind die etwas niedrigeren Steuer und keine zeitliche Beschränkung des Non Dom Status. Der negativste Punkt auch hier: Hohe Steuern für Einkommen verdient in Irland oder eingeführt nach Irland. Das Wetter ist wohl dem in UK ähnlich.

Platz 2: Zypern

Zypern kommt nur auf einen zweiten Platz, weil der Non Dom Status dort noch relativ jung ist. Die Steuern sind sehr günstig, vor allem wenn es um IN ZYPERN verdientes Einkommen geht. Aber es gibt eine „versteckte“ Erhebung von Sozialversicherung. Für mich nachwievor ein Dorn im bürokratischen Auge ist auch die kyrillische Schriftweise – ein kleiner Nachteil.

Platz 1: Malta

Malta belegt in meinem Ranking der ersten Platz. Rein steuerlich betrachtet fallen dafür die folgenden Aspekte ins Gewicht:

- Die Remittance Basis, die so schön sie klingt oft durch Besteuerung im Ursprungsland ausgehebelt wird, muss in Malta nicht wirklich benutzt werden.

- Man kann alles Einkommen offiziell on Malta verdienen. Das geht am effektivsten über die Gründung einer Firma auf Malta.

- Mit dieser Malta LTD erzielt man offiziell auf einer EU Steuererklärung sein Einkommen und braucht sich danach über Remittance keine Gedanken mehr machen.

- Mit der richtigen Struktur in Malta erreichst Du so eine Totalbesteuerung von 5%.

- Die Sozialversicherung ist am geringsten von allen 4 Ländern im Vergleich. Ausserdem charmant ist die englische Amtssprache im EU Land Malta.

FAQ

Das “Nicht ins Muster passen” um dadurch schlafenden Hunde zu wecken und legal angreifbar zu sein

Der größte Nachteil kann sein, dass man den Anforderungen und Anfragen von Geschäftspartnern nicht gerecht werden kann, weil man z.B. keine Steuernummer oder keine feste Adresse oder keine Firma nachweisen kann,

Ja. obliegt allein der Bank, wer ein Konto erhält und behält.

Weil es nicht um legal oder illegal geht sonder um einfach oder schwer. Um viel oder wenig Aufwand durch die Interaktion und Geschäftsbeziehung mit Dir. Für einen Kunden von bist Du nur schwer “einzuordnen”, was Aufwand für den Kunden bedeutet.

Eine Lösung ist Wohnsitznahme in einem Land wie Malta. Dort sind die lokalen Anforderungen an den Wohnsitz gering und man kann ausserhalb Maltas machen, was man will. Funktioniert aber nur mit dem der Gründung eine Malta Firma.