Herzlich willkommen zu meinem Themen-Artikel zur Malta Limited Gründung.

Weil es genügend “Scharlatane” und Verkäufer gibt, möchte ich zunächst klarstellen, was Sie früher oder später sowieso zwischen den Zeilen lesen können.

Ich berichte hier von der ungeschönten Wahrheit. Keine Steuerberater-Schwarzmalerei, aber auch keine euphorischen Loblieder auf Malta.

Zie het als een praktische indicator die je voor jezelf kunt gebruiken.

Wie gründet man in Malta? Wie sind die Steuern? Wo ist der Haken? Was sagt der deutsche Fiskus? Diese Fragen möchte ich beantworten.

Bereit? Dann los.

Ihr Philipp M. Sauerborn

Malta Firmengründung - Wie alles beginnt.

Als ich 2011 aus der Finanzmetropole London nach Malta zog, war das Staunen groß.

„Wirklich? Was willst du dort? Wo liegt Malta überhaupt?“

Was viele nicht wussten: Ich hatte mich schon länger mit Malta auseinandergesetzt und kannte die Vorteile

Und jetzt kommt es:

Es war genau die richtige Entscheidung. Malta floriert und blüht auf. In meiner Tätigkeit als Mitarbeiter bei der Kanzlei Dr. Werner & Partner hätten die Voraussetzungen nicht besser sein können..

Der Grund ist die folgenden Vorteile, die Malta für Unternehmer und Unternehmen bietet:

Maltas niedrige Steuern als Anreiz: Politik fördert grenzüberschreitend agierende Unternehmen

Sie müssen sich vorstellen:

Malta ist eine kleine Insel, viel Sandstein, sehr felsiges Ackerland. Ertragreich war die Landwirtschaft also nie. Die Schifffahrt hat das Land währenddessen lange über Wasser gehalten. Auch heute noch spielt der Fischfang in Maltas Wirtschaft eine große Rolle, wenn auch nicht mehr die tragende, die hat heute der Tourismus inne.

Aber das gelbe vom Ei war und ist das nicht.

Malta wollte oben mitspielen, wollte modern sein und attraktiver Standort für Unternehmen werden. Alle Räder wurden in Bewegung gesetzt, Malta öffnete sich und ist seit 2005 stolzes EU-Mitglied (welche relevanten Vorteile das bringt, erkläre ich weiter unten).

Fokus der Regierung in Malta liegt seit je her auf der Förderung von Firmen in Malta, insbesondere solche, die von ausländischen Investoren geführt werden.

Als 2013 Joseph Muscat Premierminister in Malta wurde, wurde dieser Kurs sogar noch weiter verstärkt. Die Regierung in Malta schafft immer weiter neue Anreize für Unternehmer, in Malta eine Firma zu gründen oder den Unternehmensstandort dorthin zu verschieben.

Auch wenn Muscat mittlerweile abgelöst ist von Robert Abela, so ist der Kurs der Parteikollegen der gleiche:

Unternehmer von Malta überzeugen.

Das zeigt sich nicht nur durch die Steuerpolitik, auf die ich gleich eingehe, sondern beispielsweise auch in der Förderung des Infrastrukturausbaus oder des Glücksspielsektors.

Apropos:

Malta war eines der ersten Länder, das eine echte, robuste und nachhaltige Regulierung des Online-Glücksspielsektors erließ. Diese Verordnung ist heute die wichtigste und bekannteste ihrer Art. Mindestens 20 Jahre bevor es Deutschland gelang.

In Malta:

Die größten und bekanntesten Player sind in Malta zu Hause, unter anderem Tipico, Bet365, Pokerstars, Betsson uvm. Auch wenn mittlerweile viele weitere Länder, vermutlich als Trittbrettfahrer auf Grund von Maltas Erfolg eine eigene Regulierung vorweisen.

Aber:

Malta, und an der Spitze die MGA, die Malta Gambling Authority, sind aber nach wie vor der Taktgeber und der „Konkurrenz“ einen Schritt voraus.

Fehler vermeiden bei der Gründung einer Malta Limited.

In Malta scheint die Sonne – Stichwort Lebensqualität

Vielleicht werden Sie schmunzeln, dass ich diesen Punkt aufgreife. Aber ich weiß, dass er für viele Gründer in Malta auch bedeutsam war:

In Malta gibt es Sonne satt.

Im Sommer regnet es praktisch gar nicht, da lohnt sich der Familienausflug zum Meer erst recht. Für mich ist das ein gutes Stück Lebensqualität.

Oder nehmen wir den Winter. Ich war Anfang Dezember noch mit meiner 7-jährigen Tochter an unserem Lieblingsstrand in Malta in der Sonne. .

Im Dezember!

Gleichzeitig muss ich an dieser Stelle natürlich auch einschränken:

Wenn Sonne nichts für Sie ist, dann ist Malta vielleicht auch nicht der beste Ort für Sie, um eine Firma zu gründen.

Amtssprache Englisch – Firmengründung in Malta leicht gemacht

Was viele nicht wissen: Amtssprache in Malta ist Englisch.

Richtig gelesen!.

Nicht Maltesisch (oder Malti, wie die Sprache hier heißt), sondern Englisch bestimmt die Verkehrswege in Malta. Das ist ein enormer Vorteil für ausländische Firmengründer.

Doch warum?

Ganz einfach: In einem Land zu leben, dessen Sprache man nicht beherrscht, ist die eine Sache. Dort bürokratische Arbeit zu erledigen? Unmöglich. Dieses Problem haben Sie in Malta nicht.

Zwar sprechen die Einheimischen untereinander die Landessprache Malti (ein interessanter Mix aus Italienisch und Arabisch), die allermeisten können aber auch Englisch, in allen öffentlichen Einrichtungen sowieso.

Dass hier Englisch gesprochen wird, ist noch ein Überbleibsel aus der Kolonialisierung durch Großbritannien, welche bis in die 60er (!) reichte.

Weitere Überbleibsel: Linksverkehr, rote Telefonhäuschen und, sehr wichtig, Fußballverrücktheit.

FAQ

Ja, Malta ist seit 2008 Mitglied der EU und hat auch den EUR. Malta ist eines der kleinsten Länder Europas und der EU.

Auf Malta gibt es zwei offizielle Sprachen, beides sind Amtssprachen. Nämlich Maltesisch und Englisch.

Ja, Malta war bis 1964 britische Kolonie und ist bis heute Mitglied des Commonwealth. Bis heute ist der britische Einfluss spürbar inkl. Sprache und Linksverkehr

Ja. Malta hat es in vielen Bereichen zu Fortschritt gebracht. Zum einen infrastrukturell tut sich extrem viel, was Modernisierung von Technik und Straßen angeht. Aber auch kulturell und sozial. Malta ist das LQBT-freundlichste Land der Welt. Der größte Fortschritt ist spürbar im Finanzsektor.

Ja. Malta ist konservativ in allen Bereichen, sei es im Bank oder Polizeiwesen. Reputation gehört zu den wichtigsten „Exportgütern“.

- 1. Steuer 5% 2. Unternehmerfreundlichkeit 3. Robuste und moderne Infrastruktur. 4. Ein tolles sonniges Klima. 5. Eine stabile Politik 6. EU-Mitgliedschaft

- Englischsprachig 8. International 9. Innovativ 10. Klein und agil

Nein. Malta war niemals auf einer schwarzen Liste. Malta war kurzzeitig auf einer grauen Liste, ist aber in Rekordzeit durch nachhaltige Zusammenarbeit mit den Nationen davon wieder heruntergenommen worden. Nun ist Malta wieder, wie z. B. Deutschland, die USA oder Frankreich auf der weißen Liste.

Ja, wer die Gesamtheit der Vorteile Maltas in Anspruch nehmen möchte, für den lohnt sich Malta. Rein steuerlich betrachtet lohnt es sich nicht unter einem Gewinn von 250k EUR pro Jahr. Wer nach Malta zieht, für den lohnt sich ein Setup ab wesentlich weniger! Ich bin Digitalnomade – Wie schneidet Malta im Vergleich mit z.B. Zypern ab?

Besser. Denn in Malta bezahlen Sie nicht nur weniger Steuern, sondern auch wesentlich weniger Sozialversicherung. Dazu habe ich jüngst einen Artikel verfasst. Malta ist besser als Zypern. Meine Gründe finden Sie hier.

Gehen Sie an Beraterkosten in Malta von mind. 10k EUR aus initial. Darin enthalten ist in der Regel das Setup, Konto und gewisse Services für ein Jahr. Gehen Sie ferner von mind. 10k EUR pro Jahr aus für die typischen Services wie Buchhaltung, Firmenpflege, Behördenkommunikation, Audit, Repräsentierung, Registered Address und Company Secretary.

Legale Steuervorteile durch die Gründung einer Malta Limited

Jetzt kommt die Info, auf die Sie sicherlich gewartet haben. Die Steuern in Malta.

Maltas Steuervorteile.

Ich nenne die Steuern in Malta bewusst immer nicht in an erster Stelle, weil ich der Meinung bin, man sollte auch aus den anderen Gründen von Malta überzeugt sein. Die Steuervorteile in Malta sollen dann ihr Übriges dazu tun.

Dass man auf Malta nur 5% Steuern bezahlt, das wissen wahrscheinlich mittlerweile die meisten. Aber wie das erreicht wird und vor allem erreicht wurde, darauf muss ich in 2024 nochmals genauer eingehen. Denn in der Tat gab es hier eine wichtige Entwicklung.

Früher: Der Tax Refund, die 6/7 Rückerstattung

Malta hat auf dem Papier einen der höchsten Steuersätze der Welt für Unternehmen, nämlich 35%. Aber als „Ausländer“, der Gesellschafter in einem solchen Malta Unternehmen ist, hat man einen Anspruch auf eine Rückerstattung von 6/7 der Steuern.

Ist eine einfache Rechenaufgabe:

35 geteilt durch 7 ist 5. Ein Siebtel Steuern, sechs Siebtel keine Steuern (Refund) macht eben genau 5%.

Ich kann vornweg nehmen:

Heute bezahlen Sie für 5%. Basta.

Kein Refund. Kein Cashflow Problem, aber Sie brauchen das richtige Setup – das erläutere ich weiter unten. Aber erst mal dazu wie das überhaupt alles zusammen gehört und kommt.

Malta vor der Legal Notice 110 im Jahre 2019

Vor der Erlassung dieser Legal Notice mussten Unternehmen in der Tat 35% bezahlen und der Gesellschafter erhielt auf Antrag die besagten 30% zurück. Und da Malta mit seinem Modell relativ viel Erfolg hatte, wurde die Administration und Bearbeitung ein sehr langer und bürokratischer Prozess.

Malta wurde zum Opfer seines Erfolges.

Für die Antragsteller hieß das oft lange Wartezeiten, manchmal über 2 Jahre.

Problem für den Cashflow

Das Modell Malta schien zwar attraktiv, aber sein Geld dem Finanzamt für 2 Jahre der Bürokratie zu überlassen, das schien unsicher und unattraktiv. Der große Vorteil hat seine Nemesis gefunden: Maltas Refund Antrag

Die wirkliche Gefahr kam aber von woanders – aus Brüssel

Denn:

Der Tax Refund auf Grund der Hin- und Herbezahlerei (vom Steuerzahler zum Finanzamt und zurück) war auch ein Hilfsmittel für Geldwäscher geworden.

Heute und auch schon früher war die Überweisung von hohen Beträgen ein Aufwand. Die Banken wollen Unterlagen und Beweise der Geldmittelherkunft. Gut für ehrliche Bürger wie uns, aber ein Horror für Kriminelle mit Schwarzgeld.

Nur eine Bank fragte nicht nach: Die Zentralbank von Malta

Aber nun stellen Sie sich vor, rein hypothetisch, dass Sie ein Geldwäscher wären. Und Sie jeden beliebigen Betrag an ein EU-Finanzamt bezahlen können. Nämlich die Steuerschulden der Malta LTD an das Zentralbankkonto des Finanzamtes auf Malta. Und Sie wissen, dass die Zentralbank keine Fragen stellt, egal von welchem Konto Sie die Steuern bezahlen.

Und Sie bezahlen von Ihrem Panama-Schwarzgeldkonto.

Und nicht nur, dass null Komma null Fragen gestellt werden.

Sie geben Ihr offizielles Weißgeldkonto in Deutschland an, um die Rücküberweisung zu erhalten. Und Ihre Bank in Deutschland sieht nur, dass ein EU-Finanzamt Ihnen Geld überweist. Lässt das also ebenfalls ohne viele Fragen durch.

Was ist das?

Money Laundering deluxe

Genauso ist es nämlich passiert, als Kriminelle diese Geldwäsche des Malta Refunds für sich entdeckt haben. Ohne das Wissen des Finanzamtes in Malta.

Kurzum:

Die Malta Refund war auf einmal nicht nur unattraktiv, sondern war auch noch ein Werkzeug für Kriminelle geworden.

Und die EU machte gehörig Druck.

Es musste eine Lösung her. Eine holistische Lösung.

Und das Parlament Malta hat irgendwann besagte LN110 erlassen, die sowohl den Kriminellen den Malta Refund verleidet als auch die bahnbrechende Attraktivität Maltas wieder herstellt.

LN110.2019

Ich will nicht zu technisch sein jetzt. Aber mit dieser Legal Notice wurde der Refund praktisch abgeschafft. Zwar findet er technisch und legal immer noch statt, aber:

Wer aus irgendeinem Grunde einen Anspruch hat auf einen solchen Refund, der kann ihn mit zu zahlender Steuer sofort gegenrechnen.

5% direkt. Kein Refund Antrag mehr. Keine 2 Jahre mehr Warten

Wie ich oben bereits erwähnt habe, ist das Problem des Cashflows damit für „normale“ Steuerzahler gelöst. Und das Problem mit dem Geldwäscher auch. Rechnen Sie mit 5%. Im Cashflow und auch insgesamt. Ich erwähnte weiter oben ebenfalls die „richtige Struktur“.

Dazu komme ich jetzt:

Fehler vermeiden bei der Gründung einer Malta Limited.

FAQ

Ja. Es herrscht grundsätzlich EU-Niederlassungsfreiheit. Aber: Aufgrund des Steuerwettbewerbs der Länder der EU gibt es etliche Stolperfallen. Daher: Gute Beratung ist zwingend.

Ja, in Malta schon. Aber schauen Sie über den Tellerrand hin weg.

Die Malta Limited mag zwar nur 5% bezahlen, wenn alles richtig gemacht wird.

Aber Sie Gesellschafter bezahlen natürlich auch etwas auf die Dividenden aus Malta am Wohnort.

Wer in Malta wohnt übrigens zahlt nichts weiter als 5%

Nein. Heutzutage gibt es den Tax Refund mit dem richtigen Malta Firmenkonstrukt nicht mehr. Und damit auch keine Wartezeiten.

bijv. Schepper van inhoud, e-commerce ondernemer, Digitale nomade, Management consultant, HR Adviseur, Online winkelexploitant, Webdesigner, Digitale marketingexpert, Webdesigner, , nline-Verkoopadviseur, Online bijlesgever, Softwareontwikkelaar op afstand, Backoffice diensten, Virtuele assistent, Specialist in e-commerce, Online marketeer / affiliate marketing

Beide vullen elkaar uitstekend aan. Zo heb je alle voordelen van Malta en Portugal, de beste van beide werelden. Praat met me als je wilt weten hoe dit het beste werkt.

Voor aandeelhouders die al dan niet in Malta wonen.

Wanneer je het onderwerp van het opzetten van een LTD in Malta overweegt, kom je op het punt van de holdingmaatschappij.

Het Malta Holding Model.

Wie in Malta een bedrijf opricht, moet ook minstens één holding oprichten.

Maar waarom wordt dit überhaupt aanbevolen?

Is dit alleen zodat de advocaat of consultant met wie je te maken hebt je twee bedrijven kan verkopen?

Het antwoord is: Nee.

Het Malta Holding Model heeft een effectieve fiscaalrechtelijke achtergrond, die ik hieronder wil toelichten.

Een hoofdstuk hierboven ging ik in op de technische achtergrond van de belastingteruggave. Dit is te danken aan het BEDRIJF en niet aan het belastingbetalende bedrijf.

Het Malta Holding model beschermt u tegen 2 dingen onder de belastingwetgeving

- Onmiddellijke belasting op dividenden – Zie hieronder“De kwestie van dividenden“.

- De volledige belasting van de restitutie – zie hieronder“De kwestie van de restitutie”.

Je kunt je terecht afvragen: Waarom? Er stroomt niets.

En dat is precies wat het doet onder de belastingwetgeving .

Malta oprichting van een bedrijf: De kwestie van het dividend

Alleen de aandeelhouder die het dividend daadwerkelijk ontvangt, heeft recht op belastingteruggave.

Maar je wilt dat niet altijd doen om de cashflow van het bedrijf te beschermen.

Er wordt dus min of meer virtueel dividend uitgekeerd, met onmiddellijke terugbetaling.

Het staat dus in de boeken. In Malta gebeurt dat officieel en in de gepubliceerde jaarrekening met een accountantsverklaring.

Per definitie is er sprake van een dividendstroom – wat doorgaans leidt tot belasting voor de ontvanger. In Duitsland zou in dit geval vermogenswinstbelasting verschuldigd zijn.

Maar om dit te voorkomen, gebruik je de holding – op dezelfde manier als mogelijk is in Duitsland.

Verschil in Malta: Terwijl in Duitsland 5% van het inkomen ook belast wordt in de holding, is het dividend in een Maltese holding belastingvrij.

Waarom?

Omdat het geld al belast is. Weet je dat nog?

De boeken laten een belastingdruk van 35% op winst zien.

En hoe moet de terugbetaling worden belast?

Dit is wat er nu gebeurt.

Ltd Oprichting Malta: de kwestie van de restitutie

Over de terugbetaling moet ook belasting worden betaald. In Malta geldt zelfs de inkomstenbelasting als je geen holding hebt.

Dus tot 50%!

Dit komt omdat de terugbetaling niet wordt geclassificeerd als kapitaalinkomen, maar een hybride inkomen is.

En deze terugbetaling wordt dus niet belast met de gunstigere vermogenswinstbelasting, maar volledig met inkomstenbelasting, 50%.

Maar nu het hoogtepunt:

De teruggave is ook belastingvrij voor bedrijven.

Dat verklaart waarom de Maltese holding ertussen wordt getrokken.

Malta Holding: Ontvangt dividend en terugbetaling in jouw plaats

De holding ontvangt dus het dividend EN de holding ontvangt de belastingteruggave.

Wat gebeurt er daarna?

Vervolgens keert u dividend uit Malta Holding uit op een door u gekozen moment.

Dit bestaat uit het dividend van de werkmaatschappij en de terugbetaling. Dit betekent dat je een dividend hebt dat belast wordt met 5%.

En dan?

Je betaalt dan belasting over het verschil tegen het belastingtarief voor dividendinkomsten in het land waar je woont.

Dus als je in Duitsland woont als aandeelhouder van Malta Holding:

- Vermogenswinstbelasting 25% plus solidariteitstoeslag of

- Inkomstenbelasting volgens de partiële inkomstenmethode: Belastingtarief van 60% van het inkomen.

Overigens, zelfs als je maar twee Maltese bedrijven zou oprichten, zou je nog steeds volledig belastingplichtig zijn in Malta.

Dus als je in Malta woont, doe je de dingen anders (en beter).

Optie 2: Malta Limited oprichten met twee holdings

De situatie is anders als je als aandeelhouder ook in Malta woont.

Verhuizen naar Malta en daar dan het bedrijf Malta opzetten is voor mij de ideale oplossing vanuit fiscaal oogpunt, en voor vele honderden klanten.

Er zijn nog veel meer artikelen over waarom dit het geval is hier op mijn blog.

In dit geval ziet het Malta Holding Model er iets anders uit, uitgebreid met een andere holding.

Dat lees je goed.

Een andere holding wordt bovenop de holding geplaatst, d.w.z. een dubbele holding.

Het verschil:

Dit is niet langer een Maltees bedrijf, maar een bedrijf van buiten Malta.

Het idee erachter:

De uitkering van dividenden en terugbetalingen is belastingvrij als ze toekomen aan een buitenlandse aandeelhouder.

Met een buitenlands bedrijf gebruik je precies dit vehikel – een buitenlandse aandeelhouder.

Er zijn niet zoveel mogelijkheden om deze holding buiten Malta op te zetten als we dachten.

Malta oprichting: Klassieke offshore bedrijven, een no go voor banken

Want wat volgens de belastingwetgeving zou werken, zoals de oprichting van een holding in Panama of BVI, heeft weinig zin om redenen van naleving door banken.

Banken zijn te voorzichtig geworden en je project zal mislukken voordat je een cent hebt verdiend.

Waar dan?

Ik raad een speciale bedrijfsvorm aan in Schotland (een LP), die op een bepaalde manier geregistreerd staat in Malta en waarmee het geweldig werken is.

Deze structuur met 3 niveaus of het derde niveau is alleen nodig als je in Malta woont.

Het mechanisme van de belastingteruggaveaanvraag en de dividenden is precies hetzelfde als bij het 2 Serie-model.

Nou, met één verschil:

Met deze structuur betaalt iedereen die in Malta woont helemaal geen belasting, behalve 5%.

5% in totaal.

Praktisch, of niet soms?

Samenvatting

- De regering van Malta zet zich in voor ondernemerschap in Malta

- Malta is een plek om zich goed te voelen: De zon schijnt het hele jaar door en de winters zijn mild.

- De officiële taal in Malta is Engels – bureaucratische zaken en alledaagse zaken zijn zo makkelijk onder de knie te krijgen

- Malta biedt wettelijke belastingvoordelen, maar die zijn onderworpen aan belangrijke voorwaarden

- De belastingdruk kan verder worden verlaagd door twee holdings op te richten

FAQ

Hier zijn echte en oprechte fiscale redenen voor. Bovenal, zodat u dividenden kunt ontvangen en Belasting Teruggaaf zo efficiënt en gunstig mogelijk.

Nee. Als u Holding Malta alleen voor bovengenoemde doeleinden gebruikt, zijn de kosten niet significant hoger, zeker niet twee keer zo hoog.

Ja. In het beste geval wel. De holding in Malta is een normale onderneming en aandelen kunnen wereldwijd worden gehouden.

Ja. Je kunt de aandelen zelfs belastingvrij overdragen naar Malta Holding. binnenbrengen met een neutrale aandelenruil. Dividenden uit Duitsland kunnen worden overgemaakt naar Malta belastingvrij, maar alleen via een verzoek om vrijstelling. Wees echter voorzichtig met een bestaande GMBH: er kunnen implicaties zijn met de Duitse Entstrickung d.w.z. de exitheffing belasting voor bedrijven. Maar wat belangrijker is, als je ook naar Malta verhuist, moet je kijken naar exitheffingen voor jezelf.

Wettelijk en theoretisch wel, maar ik raad het af. De Belasting Teruggaaf moet dan normaal belast worden in de GMBH. Soms is het zinvol om de GMBH te gebruiken als holdingmaatschappij van Malta Holding.

Fehler vermeiden bei der Gründung einer Malta Limited.

Daarom is een bedrijf in Malta een wettelijke oplossing voor belastingoptimalisatie

Duidelijk belastingontduiking!

Dit is waar veel mensen aan denken als ze aan een Malta Limited denken.

Dit is feitelijk onjuist.

Ik leg uit waarom een Malta Limited ook in Duitsland wordt erkend en het geheel NIETS te maken heeft met belastingontduiking.

De beschuldiging van belastingontduiking valt snel.

Ik denk ook dat ik de reden weet.

Kaaimaneilanden – klein land, grote bedrijven, belastingontduiking.

Panama – klein land, grote bedrijven, belastingontduiking.

Barbados – klein land, grote bedrijven, belastingontduiking.

Malta – klein land, grote bedrijven… Nou?

Belastingontduiking?

Dat zou je kunnen denken. Maar dat is niet het geval.

In Malta is de situatieanders.

Malta’s belastingvoordelen zijn wenselijk

De vele kleine belastingparadijzen hadden allemaal gemeen dat er eengroot geheimwerd gemaakt van wie er eigenaar was van een bedrijf.

Het werdin de doofpot gestoptvoor wat het waard was.

Veel bedrijven waren opgetogen:

Er werden vennootschapsstructuren opgezet, belastingvacuüms werden uitgebuit en uiteindelijk was de belastingdruk minimaal.

Vooral het misleiden van de belastingdienst door gebruik te maken van achterpoortjes in de belastingwetgeving is altijd een donker grijs en zwart gebied geweest.

Nu komt hetgrote verschil in Malta:

Geen fiscale achterpoortjes, geen geheimen, en alles volgens de wet.

De reden? Zoals eerder uitgelegd, voorziet de Maltese staat in specifieke belastingverminderingen en heeft dit stevig verankerd in zijn wetten.

En zoals we weten, heeft elke staat ter wereld de soevereiniteit om zijn eigen belastingwetgeving vast te stellen.

De vraag is natuurlijk wat Malta onderscheidt van andere landen die ook op soevereine basis een speciaal belastingbeleid voeren.

Nu komt het cruciale punt.

Onderneming in Malta dankzij vrije interne markt en vrijheid van vestiging – Malta rocks EU

Zoals aan het begin vermeld, is Maltasinds 2005 lid van de EU. Dit brengt bepaalde voordelen met zich mee.

De twee belangrijkste in het kader van de oprichting van bedrijven in Malta:

- Vestigingen

- Vrije interne markt

De vrijheid van vestiging in de EUzorgt ervoor dat elke ondernemer zich met relatief weinig bureaucratie overal in de EU kan vestigen en daar zijn zakelijke activiteiten kan uitoefenen:

Zelfstandigen en dienstverleners of rechtspersonen in de zin van artikel 54 VWEU die legaal een activiteit in een lidstaat kunnen uitoefenen (i) hun economische activiteit in een andere lidstaat duurzaam en permanent uitoefenen (vrijheid van vestiging: artikel 49 VWEU); of ii) hun diensten tijdelijk in andere lidstaten aanbieden en verrichten, maar in hun land van oorsprong gevestigd blijven (vrijheid van dienstverrichting: artikel 56 VWEU).Bovendien heeft de EU de vrije interne markt tot stand gebracht.

Toegang tot de vrije interne marktstelt EU-lidstaten in staat om rechtstreeks handel te drijven met andere EU-lidstaten – zonder omslachtige bureaucratie.Ook hierover in de formulering:

De Europese Akte van 1986 nam de doelstelling van de interne markt op in het EEG-Verdrag, dat werd gedefinieerd als een “ruimte zonder binnengrenzen […] waarin het vrije verkeer van goederen, personen, diensten en kapitaal is gewaarborgd”.

De combinatie van beide maakt de vorming van een Malta Limited mogelijk.

Want:

Financiële overeenkomsten zoals CRS de koers van Malta bevestigen

Toen de financiële overeenkomsten“Common Reporting Standard” (CRS)of“Base Erosion & Profit Shifting” (BEPS)werden gelanceerd om transparantie te garanderen, was er veel gaande in mijn sector.

Maar terwijl sommigen in afschuw vervielen, was ik vrij ontspannen, want één ding is duidelijk:

Transparantie in belastingzaken schaadt alleen degenen die een onzuivere weg bewandelen.

Ondanks het feit dat Malta deelneemt aan zowel BEPS als CRS, heeft dit uiteindelijkgeen negatieve gevolgenvoor de klanten die ik adviseer.

Want als er één ding is waar DW&P Dr Werner & Partners vanaf het begin rekening mee heeft gehouden, dan is het wel dat de oprichting van een bedrijf in Maltaaltijd goedwordt uitgevoerd.

En dat betaalt zich nu uit.

Samenvatting

Degenen die profiteren van belastingvoordelen in Malta doen niets wat ze moeten verbergen Vrijheid van vestiging en de vrije interne markt maken grensoverschrijdend zakendoen mogelijk Financiële overeenkomsten schaden Malta niet, ze zijn zelfs positief: Szwarte schapen worden verdreven.

FAQ

Malta biedt een aanzienlijk lager belastingtarief dan alle EU-landen.

Das gesamte Steuerrecht versucht zu verhindern, dass Sie nur aus einem Grund in Malta gründen: Wegen genau dieser niedrigen Steuer. De belasting kan niet de enige reden zijn, maar wel een van de vele.

Ja, het is legaal. De locatie van het omhulsel van het bedrijf, in ons geval Malta, speelt geen rol bij de beoordeling. Het belastingkantoor controleert waar het bedrijf plaatsvindt en waar de aandeelhouders en directeuren wonen. Een brievenbusmaatschappij uit Malta met Amerikaanse directeuren en aandeelhouders stoort de Duitse belastingdienst in helemaal niet manier, bijvoorbeeld.

Ja. Zowel het handelsregister als de balansen waarin de bestuurders en aandeelhouders vermeld staan, zijn openbaar. Belangrijker is echter dat elke bank je zal herkennen als tekenbevoegde, directeur of aandeelhouder. Manager en aandeelhouder de belastingkantoor van oorsprong verslagautomatisch. Eenmaal per jaar.

Ja. U bent verplicht om de oprichting in Malta te melden als u bijvoorbeeld in Duitsland woont5. Moet ik opnames of dividenden van mijn bedrijf in Malta melden aan mijn belastingkantoor in mijn thuisland?

In geval van twijfel, ja, als je sowieso in Duitsland woont. Maar ook als je pas verhuisd bent en nog inkomsten hebt in Duitsland.

Dit zijn de eisen die de Maltese autoriteiten stellen aan een oprichting

Het gaat allemaal om het geld en de belastingen die elk land graag wil verdienen en houden, en dat is begrijpelijk. En veel, om niet te zeggen alle, middelen zijn toegestaan.

En het moet zo moeilijk mogelijk zijn en het wordt zo moeilijk mogelijk gemaakt om te profiteren van de voordelen in Malta door de “andere” belastingdienst.

Bekijk het sportief.

Je gebruikt tenslotte alle middelen die je tot je beschikking hebt om belasting te besparen. Wees dus niet verbaasd als de “andere” belastingdienst hetzelfde doet.

Waar je je op moet voorbereiden zijn de beschermingsmechanismen van nationale en internationale belastingwetgeving. En die zijn er in de loop der jaren steeds meer gekomen.

Belastingcontroles zelfs bij oprichting in Malta

Als je bijvoorbeeld in Duitsland woont en legaal werkt met een Malta LTD, zul je zeker vaak gecontroleerd worden door de belastingdienst in je eigen land. Waarschijnlijk zelfs vaker dan een Duitse GMBH. Aan de ene kant wordt dit zeker gedaan omdat de belastingdienst nog steeds zonder veel moeite iets vindt in veel controles van een Malta bedrijf.

Want er worden nog steeds slechte opstellingen verkocht en er wordt een hoop onzin gecreëerd: De belastingambtenaren moeten het gewoon in handen krijgen.

Maar ervan uitgaande dat alles perfect gestructureerd was

Zelfs dan zou de belastingdienst intensiever en vaker controleren, want het gaat nog steeds om het geld. En je kunt zeker uitgaan van een zekere pedanterie in de context van een Malta LTD.

Malta belastingen vs. handelsbelasting: Duitse belastingoptimalisatie

Ik kan het voorbeeld van de Duitse bedrijfsbelasting gebruiken om uit te leggen om hoeveel geld het gaat. Je weet misschien dat elke gemeente zijn eigen aanslagvoet voor de Duitse bedrijfsbelasting mag bepalen.

En hallo, lieve dubbele standaarden:

Er is ook sprake van neerwaartse belastingconcurrentie in Duitsland. Gemeenten in Duitsland proberen zich ook te vestigen met behulp van precies dit Duitse belastingtarief.

Wat lees je hierover in de pers?

Waarschijnlijk niet veel. Maar daar gaat het hier ook niet om.

Wat ik wil zeggen:

Als je bijvoorbeeld je GMBH opzet op een “gunstige” locatie in Duitsland, waar een laag belastingtarief voor de handel als lokmiddel wordt gebruikt, zal je “gemeente van herkomst” je ook vaak en vaker controleren.

Een hoge frequentie van belastingcontroles en een zekere pedanterie tijdens deze controles is een van de administratieve beschermingsmechanismen.

Trouwens, als je naar Malta verhuist, kun je letterlijk genieten van het mooie weer.

Want dan behoren zulke controles tot het verleden. Ik woon al heel lang op Malta en ik kan je vertellen hoe vaak ik ben gecontroleerd.

Aandacht voor belastinggeheim: nul komma nul keer.

Dit komt natuurlijk doordat een jaarlijkse controle verplicht is, waardoor de belastingdienst veel werk uit handen wordt genomen.

FAQ

Ja. U kunt uitgaan van een verhoogdeverhoogde controle-inspanning.

Er kan een controle plaatsvinden op het moment van vertrek. Maar als je al een tijdje in Malta woont, zou er vrijwel geen controle moeten zijn van bijvoorbeeld de Duitse belastingdienst.

Ja. Het is waar natuurlijk ook mogelijk zonder, maar ik raad altijd aan om je collega buiten Malta erbij te betrekken.

Zowel het belastingkantoor van de woonplaats als een internationale, gecentraliseerde afdeling kunnen de controle uitvoeren.g.

Het is moeilijk te zeggen. Maar ik vraag me af niet als er een paar jaar helemaal geen controle is. De belastingdienst kan 10 jaar of meer in het verleden controleren, dus het is belangrijk dat je vanaf het begin alles goed doet.

Van de dagelijkse leiding van een Malta Limited

Nu ik ben ingegaan op het wettelijk kader voor het oprichten van een bedrijf in Malta, volgt het volgende punt.

Wat zijn de vereisten voor een zinvolle bedrijfsoprichting in Malta?

Ik presenteer: 5 of 1

VIJF

- Echte zaken

- Risico

- Toegevoegde waarde

- Operationele site

- Stof

Of

EEN

- Verhuizen naar Malta

Zoals je kunt zien, noem ik 6 punten waarvan de eerste 5 van toepassing zijn op het geval dat de aandeelhouder niet in Malta woont.

Ik moet dit nog verfijnen:

U kunt namelijk te allen tijde aandeelhouder zijn van een bedrijf in Malta zonder rekening te houden met de volgende punten, mits er geen sprake is van OVERWEGENDE INVLOED. Dit betekent bijvoorbeeld dat u niet meer dan 49% van het Maltese bedrijf bezit, direct of indirect, bijvoorbeeld via een holding.

Maar: de meeste van mijn lezers en klanten zullen precies dat hebben, een controlerende invloed, omdat ze 100% van het bedrijf in Malta bezitten. Daarom zijn de volgende punten zo belangrijk.

Ik wil meteen zeggen dat er naast deze Maltese vereisten ook de beschermingsmechanismen van het “niet-Maltese” recht zijn. Ik zal hier in de loop van dit artikel op terugkomen.

Dus laten we beginnen:

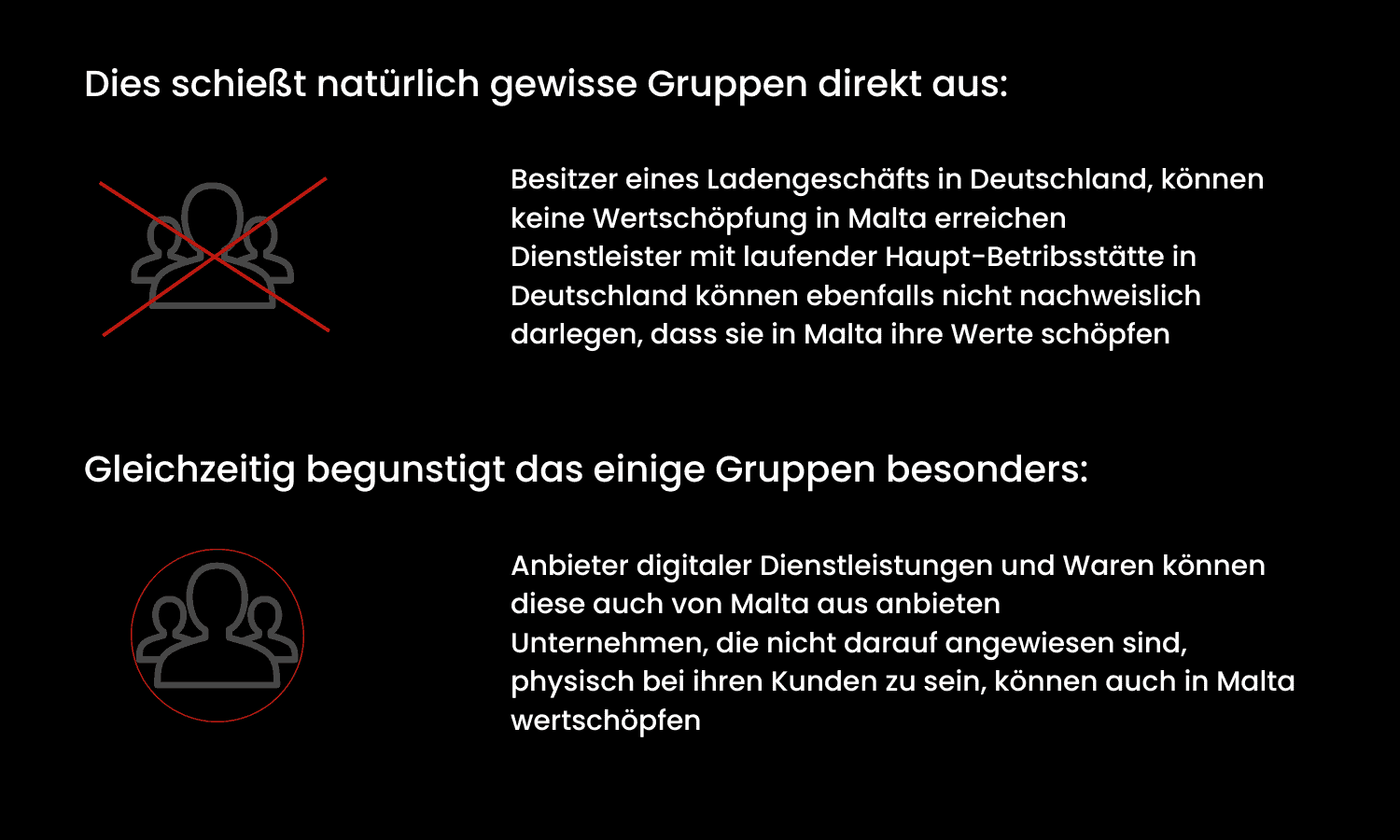

Malta bedrijf met woonplaats in Duitsland – vereiste nummer 1: “REAL BUSINESS”.

Dat klinkt op het eerste gezicht relatief eenvoudig. Natuurlijk run je een echt bedrijf, maar is dat ook echt zo? Deze vraag gaat niet over hoe de opzet in Malta eruitziet, maar waarom het daar überhaupt is opgezet.

Laten we onszelf niet voor de gek houden

Voor de Duitse belastingdienst is het gunstige belastingtarief de enige reden waarom iemand een bedrijf op Malta opricht. Belasting kan één reden zijn, maar niet de enige. Maar het gaat er niet alleen om dat je naast de belasting nog andere redenen kunt geven waarom je je in Malta vestigt. De redenen moeten ook overeenkomen met de economische realiteit.

En daarom:

Daarom is het niet voldoende om te beweren dat Malta een Engelstalig land is en dat je daarom een bedrijf op Malta opricht. Als je organische business case dit niet toelaat, bijvoorbeeld omdat de website niet in het Engels is of omdat je alleen klanten in Duitsland hebt.

Dat is zakelijk niet echt logisch en kan dan in twijfel worden getrokken.

Ergens staat

“Het thuis van de ziel is betekenis”

En in ons geval is het de fiscale ziel en Malta moet zinvol zijn voor je business case.

Een bedrijf opzetten in Malta als je in Duitsland woont – vereiste nummer 2: “RISICO”.

Mijn favoriete voorwaarde. Veel ondernemers realiseren zich niet eens dat deze voorwaarde bestaat. Dit punt is enigszins gerelateerd aan voorwaarde nummer 1. Maar ik vind het belangrijk, dus heb ik er een aparte voorwaarde van gemaakt. Viele Unternehmer wissen nicht einmal, dass diese Voraussetzung so existiert. Ein bisschen hängt dieser Punk mit Voraussetzung Nummer 1 zusammen. Aber ich halte für wichtig, daher habe ich eine eigene Voraussetzung daraus gemacht.

Ondernemer zijn houdt één ding in: Risico.

Niet weten wat er komen gaat.

Investeringen, kosten en arbeid zonder de economische toekomst te kennen.

Wat ook eenvoudig klinkt, is niet zo eenvoudig om kunstmatig te creëren, zelfs als je dat zou willen.

Laat ik het heel eenvoudig stellen. Je hebt het vooruitzicht op een groot contract, een echte deal. En misschien wel op de middellange termijn, dus niet eens “vlak voor het einde van het jaar”.

Na LTD-vorming: Contract snel naar Malta

Bedenk nu hoe je dit contract op een belastingefficiënte manier kunt afhandelen. Het lijkt alleen maar goed om aan Malta te denken. Je zet het bedrijf op in Malta, huurt zelfs een echt fysiek kantoor en huurt een fulltime lokale directeur in. Es erscheint da nur berechtigt, auch über Malta nachzudenken. Sie gründen die Firma in Malta, mieten sogar ein echtes physikalisches Büro und stellen auch einen lokalen Direktor in Vollzeit an.

En:

Je vertelt je klant dat het contract in Malta zal worden getekend, en dat zal ook gebeuren.

Alles goed gedaan? Helemaal niet.

In werkelijkheid had het bedrijf uit Malta helemaal geen ondernemersrisico. U was de waarzegger voor uw bedrijf, de grijze eminentie op de achtergrond, die het contract aan het bedrijf gunde.

En dat is niet goed!

Malta Limited kreeg gewoon het contract en dus de klant zonder echt betrokken te zijn bij het commerciële risico. De directeur had geen slapeloze nachten waarin hij zich afvroeg of zijn baan afhing van de afronding van dit contract.

Natuurlijk zijn er manieren en adviezen om dit legaal en duurzaam op te bouwen, maar het gebeurt zeker niet alleen op Malta.

Daarom:

Dus als er duidelijk geen echt risico is of was voor de nieuwe Malta LTD, dan is dit een indicatie dat Malta als locatie werd gekozen puur om fiscale redenen. En dit zal dan dienovereenkomstig worden aangevochten.

Vereiste nummer 3 als u een LTD opricht in Malta maar in Duitsland woont – “Waardecreatie in Malta van fundamenteel belang”.

De waardecreatie van een fiscaal geprivilegieerde Malta Limitedmoet plaatsvinden in Malta. Das heißt:

De diensten die inkomsten genereren worden geleverd in Malta.

In het geval van handel in fysieke goederen, worden deze verzonden vanuit Malta.

Als je in Duitsland woont en je in Malta vestigt – voorwaarde nummer 4: “Permanente vestiging moet in Malta zijn”.

Nauw verbonden met de eerste vereiste is het punt over de permanente vestiging. Om te kunnen profiteren van een Malta Limited, moet je je vaste inrichting naar Maltanaar Malta.

Dat betekent: je kantoor, je werknemersalles in Malta.

En let op:

Pas goed op dat je geen permanente vestiging in het buitenland creëert door buitenposten te handhaven. Elk belastingkantoor wil immers terecht waar het recht op heeft.

En als delen van uw bedrijf bijvoorbeeld in Duitsland zijn gevestigd, dan is het logische gevolg dat daar een belastingschuld ontstaat.

Een klein praktisch voorbeeld van wat een permanente vestiging teweeg kan brengen:

Een softwareontwikkelaar, die nu onze klant is, benaderde ons omdat de belastingdienst had aangenomen dat hij een vaste inrichting in Duitsland had.

De reden:

Hij kon min of meer komen en gaan wanneer hij wilde met een van zijn grote klanten.

Dat wil zeggen, zonder zich vooraf te registreren.

Conclusie:

Huisrecht, d.w.z. permanente vestiging.

Als hij telkens om toestemming had gevraagd of om een afspraak had gevraagd, zou hij geen formeel huisrecht hebben gehad en dus geen permanente vestiging in werking hebben gesteld.

Vereiste 5 voor een bedrijf in Malta met domicilie buiten Malta: “Het bedrijf moet substantie in Malta aantonen”.

U als aandeelhouder moet te allen tijde kunnen bewijzen dat u echt substantie heeft in Malta, tenminste als u actief betrokken bent bij het succes van uw onderneming.

En natuurlijk is het niet ongewoon dat een aandeelhouder volledig betrokken wil zijn en actief wil zijn als bestuurder, d.w.z. directeur.

Dit geeft u echter een speciale rol:

Zij binden de waardecreatie dus heel sterk aan zichzelf.

Dat is op zich niet erg, maar het betekent ook dat je niet hoeft te geloven dat je zaken kunt blijven doen in bijvoorbeeld Duitsland. Duitsland bijvoorbeeld, maar het bedrijf in Malta hebt geregistreerd.

Want zoals vermeld in punt 3: De toegevoegde waarde moet worden gecreëerd in Malta.

Dus als u als aandeelhouder ook als directeur actief wilt zijn, kan ik u alleen maar aanraden:

Of

De beste manier om een bedrijf op te zetten in Malta – Verhuizing Malta – Vereiste nummer 6

De vijf voorwaarden hierboven lezen een beetje onhandig.

Maar als je echt zaken doet vanuit en in Malta, is het makkelijk om te doen. Of gemakkelijker. De eenvoudigste manier, vanuit het oogpunt van vereisten, als je naar Malta verhuist.

Dan voldoe je organisch aan alle vereisten.

Maar belangrijker is dat de buitenlandse belastingdienst toch niets meer te zeggen heeft, dus de vragen komen niet zo vaak. En het feit dat je dan in totaal maar 5% belasting betaalt, zowel zakelijk als privé, kan natuurlijk de doorslag geven.

Ik kan dit aantonen met de voorwaarden waaraan hieronder is voldaan

Echte zaken: Je zet een bedrijf op waar je bijna uitsluitend vanuit Malta woont en werkt.

RisicoJij als ondernemer bent in beweging gekomen. Dat is al een groot risico. Maar het hele bedrijf is met je meeverhuisd, inclusief alle risico’s. Je zult zeker zweten in Malta. Niet alleen vanwege het weer. Maar ook of het volgende contract met je klant er komt.

toegevoegde waarde: Je woont en werkt in Malta. Waarde wordt hier gecreëerd en nergens anders.

Bedieningslocatie: Ja, je moet hier een beetje voorzichtig zijn. Ik schreef over de softwareontwikkelaar, die de domicilierechten van de klant heeft. De kwestie van bedrijfsruimte kan ook een probleem worden bij bedrijfsverplaatsingen. Maar als je alleen in Malta of voornamelijk: Geen probleem

Substantie: Of je nu werkt in een kantoor in Malta, een zakencentrum, een hubwerkplek of een kantoor aan huis. Als je in Malta woont, hoef je je geen zorgen te maken over het opbouwen van een substantie in Malta.

Bouw stof voor Malta Limited in 2024: Gemakkelijker dan voorheen

In 2024 ziet de inhoudelijke kwestie er misschien niet fundamenteel anders uit, maar van één ding kun je zeker zijn:

Het is niet moeilijker geworden.

Naar mijn mening is verhuizen naar Malta nog steeds de beste optie, maar je hoeft niet langer een groot kantoor te huren.maar dat hoeft niet meer.Er is gewoon te veel veranderd in de wereld van werk om een eigen kantoor te rechtvaardigen.

Dus is het mogelijk om voldoende substantie op te bouwen door alleen thuis te werken?

Dit is misschien een iets te ruime interpretatie van de veranderingen. Flexibelere oplossingen zoals serviced desks en co-working spaces zijn echter zeker een optie.

Het voordeel:

U bespaart geld, maar heeft toch een fatsoenlijk kantoor en bouwt tegelijkertijd substantie op voor uw bedrijf in Malta.

Samenvatting

De belangrijkste voorwaarde om van Malta te kunnen profiteren: De waardecreatie van uw bedrijf moet in Malta plaatsvinden

Het is derhalve van essentieel belang dat de permanente vestiging, d.w.z. de plaats van bedrijfsuitoefening, in Malta is gelegen.

Als aandeelhouder moet je bewijzen dat je op Malta woont. De enige verstandige manier om dit te doen is door te verhuizen naar Malta.

FAQ

Het belastingkantoor moet altijd Je hoeft niets te bewijzen. De bewijslast is omgekeerd.

De belastingdienst kan bijvoorbeeld doen alsof de Malta LTD niet bestaat en “via het bedrijf in Malta” kijken en dus naar de aandeelhouder / jou als natuurlijk persoon. Dit betekent dat het hele bedrijf aan jou persoonlijk toekomt als eenmanszaak en dat je belasting moet betalen over de winst in Malta als een “normale” handelaar.

Ik begrijp het nauwelijks, maar de ambtenaar bij mijn plaatselijke belastingkantoor zeker niet.

Het kan zijn dat een lokaal belastingkantoor niet veel internationale ervaring heeft. Maar de zaak kan worden doorgegeven aan een professionele afdeling van het belastingkantoor voor internationaal recht, waar specialisten zijn die precies weten wat ze moeten vragen.

Nee. Als de directeur in Malta slechts een plaatsvervanger is is dan ben jij waarschijnlijk de feitelijke directeur.

Correct, maar je kunt deze vraag wel stellen. Want je moet je niet alleen om fiscale redenen op Malta vestigen. Mata commercieel plannen en dan eerst voor belastingdoeleinden.

Fehler vermeiden bei der Gründung einer Malta Limited.

Mijn mening over Malta Limited

Soms wordt mij gevraagd hoe de bureaucratie op Malta is als je een bedrijf op Malta opzet. Helaas moet ik dan zuchten.

Omdat de bureaucratische inspanning enorm is. Er is geen andere manier om het te zeggen. Dit is vooral de schuld van de autoriteiten. Die in Malta en die in de EU. Misschien zelfs de autoriteiten wereldwijd. Maar één ding tegelijk.

Malta oprichten: waarom het bureaucratisch is – Reden 1: Malta en zijn dienstverleners zoals wij

Ja, ik moet het toegeven:

Adviseurs zoals ik en dienstverleners zoals het advocatenkantoor DW&P Dr Werner & Partners profiteren van de quasi-statutaire bureaucratie.

Want, met de hand op het hart, je staat er alleen voor.

Naar mijn mening heeft de wetgever bepaalde eisen zo opgesteld dat je als “buitenlander” gebruik moet maken van een dienstverlener die meestal of in het beste geval lokaal is en dus ook Maltese belastingen betaalt en Maltese werknemers heeft. Zo verdient de wetgever belasting, inkomstenbelasting, sociale zekerheid, belasting op de huur van het advocatenkantoor en BTW. En met boetes voor het niet of te laat indienen, voor het verkeerd indienen van documenten of rente voor het niet betalen van belastingen of heffingen.

Daarom is het zo essentieel om een goede serviceprovider in de arm te nemen met wie je effectief en duurzaam kunt communiceren en samenwerken.

Want een bedrijf oprichten is niet genoeg.

Lees hieronder aan welke verplichtingen je moet voldoen bij en na de oprichting van het Maltese bedrijf.

Bedrijfsoprichting Malta: Waarom het bureaucratisch is – Reden 2: De EU en anti-witwasrichtlijnen

In een hoofdstuk beschrijf ik ronduit dat veel landen, vooral die met hogere belastingen, het niet leuk vinden als er een bedrijf wordt geopend in Malta.

Zoals ik al zei, dit is niet persoonlijk bedoeld, het gaat gewoon over zaken, over belastingen.

En als sommige ondernemers zich in Malta vestigen, dan moet dat met zoveel mogelijk moeite gebeuren, zodat je vanaf het begin geen plezier hebt.

Dat vat het meteen goed samen.

Want aan het begin staat het grote werkblok “ANTI MONEY LAUNDERING COMPLIANCE” – een inspanning die Malta vrijwel werd opgedrongen en die elke klant van mij nu moet doorstaan voordat hij klant kan of mag worden.

Niet omdat ik het wil, maar omdat ik het moet. Omdat de Maltese staat het mij heeft opgelegd, net zoals alle andere staten het hebben opgelegd – vooral Duitsland.

Onze onboarding officer maakt een afspraak met je en bekijkt de business case van voor tot achter.

Hij zal vragen stellen, waarvan sommige behoorlijk persoonlijk zijn.

Bijvoorbeeld hoe je je geld verdient en hebt verdiend. Hij wil contracten en identiteitspapieren zien, documenten zoals bankafschriften. Hij wil referenties. Al met al kan het voelen alsof je niet echt welkom bent. Er will Verträge sehen und Ausweispapiere, will Dokumente wie Kontoauszüge. Er will Referenzen. Alles in allem kann es sich so anfühlen, als ob Sie gar nicht wirklich willkommen geheißen werden.

Zie je het? Komt het grote geheel naar voren?

Dat is precies wat de EU wil bereiken. De start zo onaangenaam mogelijk maken.

Maar wees gerust, je bent welkom en de bureaucratische rompslomp van het inwerken is een noodzakelijk kwaad dat jij en wij op een sportieve, maar vooral professionele en discrete manier zullen afhandelen.

Zodat je snel kunt profiteren van de voordelen van Malta.

Dag EU!

Compliance – een must voor elke bedrijfsoprichting in Malta

Maar hoe is dit zo gekomen?

In 2017 stelde de EU nieuwe richtlijnen op voor het witwassen van geld. Daartoe werd de wet met de logge naam

“Wet tot uitvoering van de vierde EU-richtlijn inzake het witwassen van geld, tot uitvoering van de EU-verordening betreffende de overmaking van gelden en tot reorganisatie van de financiële inlichtingeneenheid”.

in werking gesteld.

De wet beïnvloedt banken inin het bijzonderomdat zij de transacties uitvoeren die beter gecontroleerd moeten worden.

Daarom moet elke keer dat een rekening wordt geopend, vooral voor internationaal actieve bedrijven, veel moeite worden gedaan, anders kunnen de banken aansprakelijk worden gesteld. Je kent dit ongetwijfeld van het openen van je eigen bankrekening.

Het doel van de4. antiwitwasrichtlijnluidt als volgt:

Met de Vierde Witwasrichtlijn en de nieuwe Verordening Geldtransfers scherpt de EU de teugels aan in de strijd tegen witwassen. Uitgebreide risicoanalyses en extra eisen voor meldingsplichtige entiteiten betekenen extra werk voor hen en voor de betrokken overheidsinstanties. De aanscherping van het sanctieregime toont ook aan dat de Europese wetgever vastbesloten is om de strijd tegen het witwassen van geld en de financiering van terrorisme te intensiveren.

Het vierde directoraat voor de bestrijding van het witwassen van geld was gericht op de volgende onderwerpen:

Dat betekent in gewone taal:

Als je een rekening wilt openen voor je bedrijf in Malta, moet je de banken overtuigen! De banken nemen je verplichting heel serieus.

Zoals eenstudie van LexisNexis Risk Solutions onthuldebedragen de kosten van antiwitwaspraktijken alleen al in Duitsland 46 miljard euro.

En ook met de opvolger van de 4e Anti-witwasrichtlijn, de 5e Anti-witwasrichtlijn, werd de regelgeving verder aangescherpt, ook al lag de nadruk meer op het verfijnen van de regelgeving.

Dus mijn advies is hetzelfde:

Volledige transparantie en correctheidhelp iedereen!

FAQ

Je kunt verwachten dat met een respectabele inspanningvooral voor het voldoen aan de anti-witwasvereisten.

Nee. Hoewel de controle voor de fundering grondig maar er is doorlopend toezicht. Dit betekent dat je bedrijfsactiviteiten binnen het bedrijf voortdurend onder de loep worden genomen in het kader van de anti-witwasvereisten.

In het ergste geval zijn we verplicht om je aan te geven. In het beste geval moet u aanvullende informatie verstrekken. De verstrekte informatie wordt in het monitoringproces voortdurend vergeleken met de echte gegevens gecontroleerd.

De geheimhoudingsplicht is bij wet opgeschort in de strijd tegen het witwassen van geld. Trouwens: belastingontduiking is een misdrijf dat valt onder het witwassen van geld.

Bankrekening voor bedrijf in Malta

We kennen het van sommige films of series: de paradox van het tijdreizen. De hoofdpersoon probeert iets in het verleden te veranderen door terug te reizen in de tijd en wordt dan de reden, waarom het in de eerste plaats gebeurt.

In Malta is er de paradox van het openen van een rekening.

In een land dat leeft van het zo gemakkelijk mogelijk maken van dingen voor ondernemers, omdat het juist deze ondernemers zijn die haar eigen voortbestaan betekenen.

En het lijkt paradoxaal moeilijk om een zakelijke rekening te krijgen, vooral in Malta

Moeilijk.

En bureaucratisch.

En duur.

En tijdrovend.

Maar zoals altijd heb ik een uitweg voor je.

Laten we bij het begin beginnen.

Waarom is het überhaupt zo moeilijk?

Toen ik 15 jaar geleden naar Malta kwam, kon je vrijwel elk bankkantoor zonder afspraak binnenlopen en binnen 30 minuten een rekening openen. De realiteit van vandaag kan daar niet verder vanaf liggen.

Daarom:

Nogmaals, dit heeft vooral te maken met de eisen die de banken stellen. In het bijzonder met de inmiddels extreme straffen voor overtredingen van deze eisen (zoals hierboven uitgelegd).

En het heeft ook te maken met het feit dat banken in Malta nogal traditioneel zijn, om niet te zeggen ouderwets.

Ik meldde hierboven dat de anti-witwasvereisten voor dienstverleners zoals advocatenkantoren al enorm zijn verhoogd.

Niet in de eerste plaats door Maltees initiatief, maar vooral door internationale druk van de EU.

Advocatenkantoren zoals het onze besteden ongeveer 50% van hun interne kosten alleen al aan antiwitwaspraktijken. Stel je dat eens voor! Banken waarschijnlijk nog meer.

Vandaag ziet het er als volgt uit:

Ondertussen kun je niet eens meer een afspraak krijgen met een bank in Malta zonder een “introducer”, d.w.z. een advocatenkantoor of een consultant zoals DW&P Dr Werner & Partners aan je zijde te hebben.

Daarom een introducer:

De banken eisen dit zodat de berg documenten en informatie, het proces dat de bank elke aanvrager oplegt, correct wordt gevolgd. De banken verschuiven dus de verantwoordelijkheid, in ieder geval administratief.

Je moet echter wel een vergoeding betalen aan de bank voor het verwerken van de aanvraag (zonder garantie op succes) en aan Dienstleitstern om ervoor te zorgen dat de rekeningaanvraag goed wordt voorbereid en ingediend.

En vooral voor communicatie en interactie met de bank.

Zakelijke rekening na oprichting LTD: Malta Banken vs Neobanken

Als het gaat om het openen van een rekening, ben ik niet altijd een lokale patriot. Ik adviseer mijn klanten altijd om een tweesporenaanpak te kiezen.

Namelijk:

- Na het opzetten is de eerste stap het openen van een zakelijke rekening bij een van de neo- of internetbanken: Revolut, Wise, Bunq, Monzo, Monese en hoe ze ook allemaal heten.

- Met wat tijd en ervaring achter de rug kun je dan een rekening openen in Malta (wat zeker zijn voordelen heeft).

Maar:

Ik wil van deze gelegenheid gebruik maken om een beroep te doen op uw verantwoordelijkheidsgevoel, uw ondernemersinitiatief en vooral uw vooruitziende blik.

Wees alert wanneer je ergens over een nieuwe bank hoort, erover leest of op een andere manier lucht krijgt dat je misschien een rekening kunt openen bij een bank die je adviseurs of advocatenkantoor nog niet kennen.

Omdat banken rekeningen blokkeren en sluiten.

Als een bank denkt dat iets niet schoon is, en dat hoeft niet te betekenen dat het niet schoon is, dan wordt een transactie snel geblokkeerd, de rekening bevroren of zelfs helemaal afgesloten.

Houd er rekening mee dat zelfs binnen de bank de regels voor bestaande klanten soms volledig nieuw of gewijzigd zijn.

Dat wil zeggen:

Beter één account te veel dan te weinig.

Want het belangrijkste is en blijft dat je kunt blijven werken. Je zult rekeningen blijven betalen en geld blijven ontvangen. Het proces van het openen van een bankrekening zal je nooit verlaten, samen met de voortdurende bureaucratische interactie met de banken.

Wees erop voorbereid dat dit erger wordt, niet beter.

Maar:

Wees ook gerust dat de opstellingen zo kunnen worden geconstrueerd dat het circus met de banken zo kan worden georganiseerd datwas een beetje een hoofdpijn en zal iets kosten. Maar dat ze uiteindelijk altijd een gezonde en duurzame multi-track accountstructuur zullen hebben.

En zodat je bedrijf zinvol en succesvol werkt.

FAQ

Ga uit van 1 tot 3 maanden vanaf de datum van oprichting in Malta.

Ja. Verwacht bankkosten en een vergoeding voor de “Bank introducer“, hun adviseur.

De bekendste banken in Malta zijn HSBC, BOV, BNF, APS en Lombard Bank

Ja. Een bedrijf in Malta kan overal ter wereld een rekening openen voor belastingdoeleinden.

Ja. In de regel brengen banken kosten per maand in rekening en ook kosten voor transacties.

Let op: Mechanismen voor belastingbescherming bij vestiging in Malta

Waarschuwing: Er is een overvloed aan literatuur over dit onderwerp. Er zijn boeken, tijdschriften en dissertaties over dit onderwerp gepubliceerd en het aantal neemt niet af, maar toe. Dit artikel en dit hoofdstuk moet geen van hen vervangen, omdat dit onderwerp zeker niet kan worden behandeld als een snelle oplossing.

Mijn aanpak:

Ik kan het onderwerp in het algemeen uitleggen en de belangrijkste mechanismen introduceren. Maar het venijn zit niet alleen in de details.

De duivel zit in de details en ik kan iedereen alleen maar goede raad geven.

Graag via mijn collega’s en mijzelf, voor zover we dat kunnen, of via partner advocatenkantoren.

Dus ter zake:

Ik noem een beschermingsmechanisme een wet die de weg naar Malta bemoeilijkt, vertraagt, duurder maakt of voorkomt.

En weer dezelfde laier:

Vat het niet persoonlijk op.

Je bent een betalende klant in een land (ergo, de belastingbetaler) en niemand laat graag een betalende klant naar de concurrentie gaan. Zelfs een land niet.

Laten we gewoon de volgende punten doornemen

Exitheffing voor bedrijven – beschermingsmechanisme 1 bij oprichting in Malta

Ik heb het risico hierboven al genoemd. Als een contract gewoon wordt overgedragen aan het bedrijf in Malta. Dit contract heeft een waarde en in een normale context zou het bedrijf uit Malta er iets voor betaald hebben.

En of dit nu wordt betaald of niet, het overdragende bedrijf, bijvoorbeeld een Duitse GmbH, moet inkomsten opnemen ter hoogte van de waarde en hierover belasting betalen in Duitsland.

Dit wordt bemoeilijkt door het feit dat de overdracht van dergelijke waarde niet alleen over contracten gaat.

Ze zijn vrij eenvoudig te kwantificeren.

Maar juich niet te vroeg:

Het kan ook gaan om niet-materiële waarden, zoals een winstkans, of het gebruik van het CRM of een ander systeem van het buitenlandse bedrijf, de betrokkenheid van personeel, het gebruik van expertise, netwerken en middelen.

Ik zal ter zake komen:

Alles wat het bedrijf in Malta gemakkelijker maakt en wordt geleverd of ontvangen door jouw bedrijf of een gelieerd bedrijf in het buitenland, moet worden gefactureerd tegen normale marktprijzen. Alsof het buitenlandse bedrijf volledig onafhankelijk is en jij de mogelijkheden uit handen geeft.

Malta oprichting bedrijf Beschermingsmechanisme 2: exitheffing voor natuurlijke personen

De exitheffing voor mensen die Duitsland verlaten werkt anders dan de exitheffing voor bedrijven. Er wordt gekeken naar hoeveel waarde je investeringen wereldwijd hebben.

En je bezittingen worden nominaal verkocht op de datum van vertrek, precies tegen deze waarde.

Met andere woorden, de belastingdienst doet alsof je al je aandelen in één keer hebt verkocht.

Dit wordt over het algemeen belast volgens de partiële inkomstenmethode.

Dus:

60% van het bedrag wordt belast tegen je persoonlijke inkomstenbelastingtarief, meestal 42-45%.

En onmiddellijk.

Er is geen uitstel meer, maar alleen de mogelijkheid om in termijnen te betalen tegen een borgsom. Ik heb een lang artikel geschreven met alle details en feiten over de Duitse exit tax.

Update over de exitheffing van 2024

Onze inspanningen om deze regel omver te werpen waren succesvol. Ook al was het niet onze zaak die de beslissing van het Federale Fiscale Hof veroorzaakte, maar:

De exitheffing in haar huidige vorm is niet rechtmatig.

Want zoals ik al zeg sinds de “nieuwe” regel is aangenomen: Het is nooit en te nimmer in overeenstemming met de EU-regels.

Want één ding is duidelijk:

Je moet je vrij kunnen bewegen binnen de EU. En als ik als aandeelhouder in een naamloze vennootschap plotseling honderdduizenden of zelfs miljoenen euro’s belasting moet betalen zonder een cent te hebben verdiend, is het praktisch onmogelijk om weg te gaan. Und wenn ich als Gesellschafter einer GmbH plötzlich Hunderttasuende oder gar Millionen EUR Steuer bezahlen soll, ohne dass ich einen Cent verdient habe, ist es praktisch unmöglich, wegzuziehen.

Begrijp me niet verkeerd:

Ik vind het mechanisme niet geweldig, vooral niet hoe de waarde van bedrijven wordt berekend, maar op zich is de rente gerechtvaardigd. Maar het feit dat de betaling moet plaatsvinden vóór een exit, d.w.z. de verkoop van het bedrijf, is gewoon onzin – en een echt obstakel.

Daarom:

Ik ben ervan overtuigd dat uitstel voor onbepaalde tijd een comeback zal maken. Eindelijk!

Beschermingsmechanisme 4 met LTD incorporation Malta: bronbelasting in de EU

De EU bepaalt:

Dividenden tussen een bedrijf in EU-land A en een EU-land B zijn bij uitkering mogelijk niet onderworpen aan bronbelasting in land A.

In Duitsland bedraagt deze bronbelasting 26,75%, Malta heft geen bronbelasting.

Zonder aanvraag, zonder papier, bestaat het gewoon niet. Als je bijvoorbeeld een dividend van een Duitse GMBH naar Malta uitkeert, moet de uitbetalende GMBH daar bronbelasting op inhouden en betalen.

Wacht even: er bestaat een complexe toepassing die je precies daarvan kan verlossen. Maar ook dit is in de loop der tijd steeds ingewikkelder geworden.

Niet eerlijk, vind ik, maar zo is het geregeld in de DTA met Malta.

Beschermingsmechanisme 5 voor verplaatsing met GmbH: verplaatsing van functies

Als je precies doet wat sommige wetten van je eisen, d.w.z. een echte functie in Malta creëren, echte waarde creëren in Malta, een echt kantoor, enz:

Zorg ervoor dat je geen functies overbrengt naar Malta, omdat je dan ook belasting moet betalen over deze overdracht in het land waar de functie vandaan komt.

Ingewikkeld? Enigszins paradoxaal? Ja, 100%.

Beter is:

Verdubbel de functie. Dit betekent:

Laat het Duitse bedrijf voorlopig zoals het is. Eventueel met een andere directeur.

Zet dan een extra instantie in het buitenland op, met extra werknemers.

Is dat duur? Ja.

Ontloopt het belasting door een overdracht van functies? Ook ja.

Het is beter om het geld in je eigen bedrijf te investeren dan het als belasting af te staan.

Beschermingsmechanisme 6 voor bedrijfsoprichting Malta: Permanente vestiging buiten Malta

Een fictief gesprek tussen Duitssprekende belastingambtenaren

“Helmut, het bedrijf van Mr Maier in Malta is echt. Ik heb het op en neer gecontroleerd, het is daar legitiem gevestigd.”

“Wacht eens even, als we niet alles van deze Malta LTD bij ons kunnen belasten, laten we dan proberen om tenminste een deel van de winst bij ons te belasten.”

“Een deel?”

“Ja! Laten we eens kijken of ze hier geen vaste vestiging hebben.”

“Hoe kunnen ze, ze hebben hier geen bedrijfspand of zelfs maar een magazijn?”

“Het maakt niet uit. Misschien woont er wel een senior medewerker of manager in ons land. Het kan gewoon de IT-manager zijn of het hoofd van de boekhouding.”

“Nee, het is allemaal in Malta. Alleen de directeur komt hier af en toe. Maar hij woont hier niet.”

“Af en toe?”

“Ja. Maar niet meer dan 183 dagen of niet eens in de buurt van 183 dagen.”

“Hoeveel dagen zijn er per jaar?”

“Het is iets meer dan drie maanden per jaar.”

“Dat is een goede zaak. Want deze Malta Limited heeft een vaste vestiging bij ons en wij krijgen een deel van de winst. Tenminste het deel dat we kunnen toeschrijven aan deze ‘representatieve vaste inrichting’.”

“Geweldig, bedankt voor de informatie, Helmut.”

Allemaal feiten, beste lezer, allemaal feiten.

Maar zelfs in dit geval en voor dit geval is er counseling zodat Helmut niets krijgt.

Wat het gesprek moet laten zien:

Zelfs als alles goed is opgezet in Malta, moet ervoor worden gezorgd dat te frequente bezoeken van de directeur aan Duitsland niet leiden tot een permanente vestiging.

Anders zal het hierboven beschreven geval zich voordoen en zal de vaste inrichting in Duitsland resulteren in een belastingverplichting in Duitsland.

Daarom is de vaak aangehaalde 183-dagenregel in deze context niet van toepassing als je zelf directeur bent! Ik moet het heel vaak rechtzetten.

183-dagenregel: Geldt voor jou persoonlijk en je privé-inkomen.

60-dagenregel: Geldt voor jou in je functie als directeur en het inkomen van je bedrijf

En als je plotseling het gevoel hebt dat je bent betrapt: Het is misschien nog niet te laat om het probleem recht te zetten. Maar nu is het tijd om te stoppen met fouten maken en de juiste stappen te nemen!

Daarom: Als je niet belastingplichtig wilt worden in Duitsland, let dan op je verblijf in het land.

FAQ

Het gaat allemaal om het geldbelasting. Zelfs in de EU, waar er eigenlijk geen belemmeringen zouden moeten zijn, landen met hoge belastingen willen zich beschermen tegen landen met lage belastingen

Een goede vraag. Het is raadzaam om altijd een ervaren internationaal adviseur “achter de hand” te hebben.

Alle huidige en toekomstige regels zijn op jou van toepassing.

Ja en nee. De hindernissen zijn voor elke ondernemer hetzelfde, maar ga ervan uit dat hoe meer winst/omzet je maakt, hoe meer je onder de loep wordt genomen.

Malta Limited - Bevoegdheden en plichten

Ik heb dit al aangestipt in het hoofdstuk over de goede oude theorie. De autoriteiten van Malta eisen ook dat je de papieren tijger met succes berijdt. Maar welke autoriteiten zijn dat en wat eisen ze van je?

Oprichting naamloze vennootschap in Malta: Alleen met MBR – Het handelsregister van Malta

Het Maltese handelsregister is nu een aparte autoriteit en niet langer ondergeschikt aan de MFSA, de financiële toezichthoudende autoriteit (het equivalent van het Duitse BAFIN).

Wat doet het MBR in Malta?

Het MBR is de plaats waar nieuw opgerichte Maltese bedrijven worden geregistreerd en geadministreerd. Hier vind je het register van directeuren, bedrijfssecretarissen en aandeelhouders.

Daarnaast houdt en beheert het MBR ook het belangrijke transparantieregister als een bedrijf niet in handen is van een natuurlijk persoon, maar bijvoorbeeld via een holding, een trust, een trustee of een stichting.

Volledig transparant

Het handelsregister is openbaar en alle wijzigingen binnen een LTD in Malta worden hier geregistreerd. Bijvoorbeeld een verandering van bedrijfsnaam, adreswijziging of verandering van directeur.

Eenmaal per jaar moet een LTD in Malta de “Annual Return” indienen. Dit is een verslag of liever een bevestiging van het adres en de organen van het bedrijf. Daarnaast vereist de MBR in Malta één keer per jaar de jaarrekening van het bedrijf.

Elke verandering binnen de LTD moet binnen 14 dagen worden geregistreerd, anders wordt er een boete per dag in rekening gebracht. Er wordt ook een boete in rekening gebracht als u verzuimt om

- De jaarrekening indienen

- De jaarlijkse aangifte indienen

- Invoeren in het transparantieregister. Bijzonder steil hier. Er staat zelfs een boete op alles wat niet goed wordt gedaan.

Het MBR stelt deze eisen aan een stichting

Niet alleen administratieve formaliteiten moeten worden afgehandeld. Er zijn ookeen aantal basisvereisten waaraan moet worden voldaanom een bedrijf op te richten.

En in Malta zijn ze grondig:

Aan deze 8 vereisten moet worden voldaan.

De Maltese financiële dienstautoriteit, of kortweg de belastingdienst van Malta, verwacht van bedrijven dat ze veel doen om de titel Malta Limited te behouden.

Want:

Er staan zeven punten op de lijst van vereisten waaraan een bedrijf in Malta te allen tijde moet voldoen.

Daarom geldt nu:

Lees goed!

1. Beschikken over kantoorruimte

Elk bedrijf in Malta moet een kantoorpand hebben. Het is niet genoeg om je eigen privéadres in Malta op te geven of dat van een bekend persoon. In plaats daarvan moet vroeg of laat een echt kantoor worden gehuurd. In de regel kan het adres van de plaatselijke belastingadviseur ook worden gebruikt voor correspondentie per post, hoewel dit adres niet later dan 6 maanden na de oprichting van het bedrijf moet worden gewijzigd.

Bovendien zijn de regels wat soepeler, vooral sinds de pandemie van het coronavirus. Het is gewoon niet meer van deze tijd om te verwachten dat iedere ondernemer een eigen kantoor heeft. Services desks en co-working spaces zijn daarom in mijn ogen een ideaal alternatief.

2. Bepaal de doelstellingen van het bedrijf

Je moet aangeven welke doelen je nastreeft met het op te richten bedrijf. De activiteit moet zo beknopt mogelijk worden beschreven. Het is raadzaam om hier echt de dingen bij de naam te noemen – ontwijkende informatie zal worden herkend en de start-up zal wordenafgewezen.

3. Minimumkapitaal voor de oprichting van Malta Limited

Net als bij een GmbH in Duitsland, moet een Malta Limited ook een startkapitaal hebben. In Malta is dit echter aanzienlijk lager: voor de oprichting is1164 euro aan aandelenkapitaalvereist, en bij de oprichting moet iets meer dan 200 euro aan aandelenkapitaal worden gestort.

4. Ten minste twee aandeelhouders, maximaal 50

Voor een Malta Limited geldt: het moet minstens twee aandeelhouders hebben, maar maximaal 50 (hoewel ik dit zelf nog nooit heb gezien). Het is mogelijk om slechts één aandeelhouder te hebben, maar dan moet de oprichtingsakte duidelijk vermelden en rechtvaardigen hoe dit de handelsintenties van het bedrijf beïnvloedt –maar het is mogelijk.

5. Directeur en bedrijfssecretaris

Een bedrijf moet minstens één directeur en één bedrijfssecretaris aanstellen wanneer het wordt opgericht. De rol van de directeur is gelijkwaardig aan die van de algemeen directeur. De bedrijfssecretaris daarentegen moet niet worden gezien als een klassieke secretaris, maar eerder als een extra controle- en informatieorgaan binnen het bedrijf, dat ervoor moet zorgen dat iedereen op de hoogte is van formele processen.

6. bedrijfsvergadering of aandeelhoudersvergadering

Elk bedrijf moet minstens één vergadering per jaar houden om fundamentele zaken te bespreken. Op deze vergadering moeten notulen worden gemaakt.

7. Belastingaangifte

Natuurlijk is een Malta Limited, net als elke andere rechtsvorm, ook onderworpen aan de verplichting om jaarlijks belastingaangifte te doen.

8 Jaarlijkse audit

De jaarlijkse audit.

In Malta is het accountantsgilde aanzienlijk groter dan bijvoorbeeld in Duitsland. in Duitsland, bijvoorbeeld, omdat:

Elk bedrijf met beperkte aansprakelijkheid (inclusief holdings) in Malta moet deze procedure ondergaan. Er wordt gecontroleerd wat er precies geboekt is en hoe, en of de informatie in de belastingaangifte klopt.

Mijn gok:

De voorwaarden zijn hier ook zo hoog omdat Malta niet langer geld wil overmaken via het eiland dat hier niets te zoeken heeft.

De audit kost meestal wat tijd en zenuwen, maar als je een goede auditor hebt gevonden die je processen op een georganiseerde manier volgt, zal je veel werk bespaard blijven.

Eerste registratie na oprichting in Malta: Inland Revenue / Belastingdienst

De Maltese belastingdienst kent het Maltese belastingnummer voor de inkomstenbelasting toe aan het begin van de CV van een bedrijf in Malta.

Niet te verwarren met het BTW-nummer of het MBR-nummer.

Belangrijk:

Je moet je verantwoorden bij de belastingdienst in het geval van een zaak, maar je hebt eigenlijk niet veel te maken met de belastingdienst. Dit is niet omdat er niets te doen is. Het is omdat de belastingdienst meestal alleen communiceert met vertegenwoordigers, bijvoorbeeld de advocaat, accountant, zakelijke dienstverlener of accountant.

Eenmaal per jaar moet je de balans gecertificeerd door een lokale accountant indienen bij de belastingdienst, evenals de belastingaangifte van Malta LTD.

Natuurlijk legt het belastingkantoor in Malta ook boetes op voor het niet indienen van belastingen of wordt er rente in rekening gebracht voor onbetaalde belastingen.

Belangrijk nummer 2:

Het belastingkantoor is uiteindelijk verantwoordelijk voor de belastingteruggave en dus voor het behalen van de 5% belasting. Dit betekent dat alles goed en op tijd moet gebeuren.

Tweede registratie na het opzetten van het bedrijf in Malta: Jobs Plus / Arbeidsbureau

JobsPlus is het arbeidsbureau.

Maar ook de instantie waarbij elke arbeidsrelatie wordt geregistreerd. Of elke wijziging of beëindiging van het dienstverband. Als u iemand in Malta in dienst wilt nemen, ook al is het alleen uzelf, dan heeft u een JobsPlus-nummer nodig.

Derde registratie na oprichting van het bedrijf in Malta: BTW-afdeling / Umsatzsteuerbehörde

De BTW-autoriteit en naar mijn mening de strengste autoriteit in Malta. Elke Malta LTD moet of wil een BTW nummer aanvragen, oftewel de BTW ID. Dit nummer is essentieel voor grensoverschrijdend zakendoen, wat zo goed is als transacties met een Malta LTD.

Dus:

Bij de registraties krachtens artikel 10 van de “VAT ACTS”, d.w.z. de Maltese BTW-wet, is er een driemaandelijkse verplichting om een BTW-aangifte in te dienen.

Dit wordt btw-aangifte genoemd in Malta.

Er is ook een verplichting om zogenaamde “RECAP STATEMENTS” in te dienen bij de autoriteiten. Een recap-verklaring heeft betrekking op interne EU-handel. Dit betekent dat je opgeeft met welke andere EU btw-nummers je zaken hebt gedaan.

Naast rente en boetes voor te late betaling, legt de btw-autoriteit vaak “aanslagen” op als btw-aangiften niet worden ingediend.

De aanslag is een schatting van de verschuldigde btw en deze schatting is meestal veel hoger dan het daadwerkelijk verschuldigde btw-bedrag. De schatting is echter geldig totdat de btw-aangifte is ingediend. En over de schatting wordt ook rente berekend.

FAQ

1 Malta Handelsregister MBR, het Handelsregister, 2 Inland Revenue, het belastingkantoor in Malta, 3 BTW-afdelingde belastingdienst voor de toegevoegde waarde 4 JobsPlus het arbeidsbureau

Driemaandelijkse BTW-aangifte en jaarlijkse aangifte (verslag aan de MBR, handelsregister), balans naar de MBR en Inland Revenue (belastingkantoor), belastingaangifte naar de belastingdienst. Als je een werknemer bent hebben, de FS4 aan het begin van de arbeidsrelatie, de FS3 aan het eind van de arbeidsrelatie en het FS7 jaarlijks.

Ja, voor elke afgifte geldt een boete voor te late levering.

Ja. In Malta is de rente ongeveer 1% per maand.

Dagelijks leven met de werking van een Malta bedrijf

Veel theorie is nutteloos als er geen praktische relevantie is.

Daarom: Enkele praktische ervaringen uit het dagelijks leven met een Malta Limited. Onopgesmukt en direct.

De meeste ondernemers kennende, zijn de verwachtingen in het begin hooggespannen:

Wanneer kan ik eindelijk geld gaan verdienen met mijn Malta Limited?

Dit is een veelgestelde vraag.

En ik begrijp de vraag – ik ben niet anders.

Afhankelijk van of je advies inwint, wordt het bedrijf meestal binnen 10 dagen opgericht in Malta. Bij een holding duurt dit iets langer, omdat eerst de moederholding moet worden opgericht voordat de dochterondernemingen kunnen worden opgericht.

Dat kan tijd kosten:

Wat dan iets meer tijd kost, is meestal het btw-nummer. En ja, dit is helaas erg belangrijk.

Als ondernemer uit Malta wilt u immers ook buiten Malta zaken doen.

En bang: het btw-nummer ontbreekt voor de facturering. Sommige van mijn klanten lossen het probleem op met pro-forma facturen, wat zeker geldig is.

Eén ding is zeker:

Je kunt geen formeel correcte factuur uitreiken binnen de EU als je geen EU-BTW-nummer hebt.

Het tweede punt, dat enige tijd in beslag kan nemen (maar het hangt af van de bank; meestal zijn de banken waar we bij DW&P mee werken iets sneller): Het openen van een bankrekening. Ik heb dit al beschreven.

Het proces sleept zich voornamelijk voort omdat de banken je zo grondig onderzoeken. Het maakt niet uit of het een challengerbank of een traditionele bank is.

Managing Director Salaris en sociale zekerheid met Malta Limited

Dit is ook een vraag die ik vaker hoor: Als ik directeur ben van mijn Malta Limited, krijg ik dan een salaris?

Zoals je wilt, zeg ik altijd. Maar de volgende praktijk wordt aanbevolen:

Om volledig gedekt te zijn door de sociale zekerheid – inclusief ziektekostenverzekering – moet je in Malta het minimumloon verdienen. Ik raad altijd aan om volledig gebruik te maken van de belastingvrije limieten. Deze liggen in Malta rond de €1000 per maand.

Dat betekent:

Als directeur in Malta ontvang je een salaris van iets minder dan €1000, volledig belastingvrij, en betaal je ongeveer €180-200 aan sociale premies.

Dit betekent dat u volledig verzekerd en verzorgd bent in geval van nood.

Je betaalt je salaris aan jezelf elke maand zoals normaal.

Leuk weetje: In Malta kun je alle heffingen met creditcards betalen, of het nu gaat om btw of sociale premies.

Ik heb van een of twee klanten gehoord dat het een geweldige manier is om mijlen te verdienen – op voorwaarde dat je de juiste creditcard hebt.

Factureren met Malta Limited – Serieus?

Veel klanten vragen zich af of een factuuradres in Malta potentiële zakenpartners niet zou afschrikken.

En ik begrijp de bezorgdheid! En het kan goed zijn dat het in sommige sectoren de wenkbrauwen doet fronsen. Ik denk dat dat helemaal van je aanbod afhangt.

Eén ding is duidelijk:

Facturatie moet de nieuwe Limited zijn, anders veroorzaakt het andere problemen.

En heel eerlijk:

Probeer het niet te verbergen, maar ga in de aanval.

Bedrijf in Malta? Natuurlijk! Ik woon hier ook.

Steeds meer ondernemers van de nieuwe tijd verhuizen naar Malta, Dubai of Cyprus. Internationalisering hoort er nu gewoon bij en zal dat over een paar jaar nog meer zijn.

Dus dit is geen kwestie waar ik me serieus zorgen over zou maken.

FAQ

Ja. Je moet minstens EUR 1000 sparen voor een Voltijdse functie op basis van het minimumloon loon.

Ik raad altijd een schikking aan. Werknemers in Malta kunnen gratis naar de arbeidsrechtbank (tribunaal) stappen en krijgen meestal gelijk.

EUR 835 per maand

De werkgeversbijdrage is 10% van het brutosalaris, maar er is een wettelijk maximum.

Je kunt het beste kijken op de website van de Malta Bar Association, waar je advocaten op specialisatie kunt vinden. https://www.avukati.org/find-a-lawyer/

Een bedrijf starten in Malta - Een toekomstperspectief

Ik heb al menig doemsdag meegemaakt.

Met andere woorden, de Dag des Oordeels.

Het einde van de wereld.

Er was de afschaffing van het Zwitserse bankgeheim. BEPS. CRS. De Panama Papers. Om er maar een paar te noemen.

De ontwikkeling en gevolgen hiervan, of moet ik zeggen de veronderstelde gevolgen hiervan in directe reactie, zijn altijd geweest:

DIT IS HET EINDE VAN DE LAGE BELASTING.

Maar dat was natuurlijk nooit zo. Als je een Malta Holding-structuur aan iemand had willen verkopen voordat het bankgeheim werd afgeschaft, hadden ze je uitgelachen en gewoon gevraagd:

“Waarom Malta? Ik ga naar Zwitserland!”

Het is een feit:

Als je je belastingsituatie wilt optimaliseren, kies je altijd de beste of optimale oplossing die op dat moment beschikbaar is.

En Malta zal altijd een van de beste landen blijven.

En zelfs na de afschaffing van het bankgeheim functioneert Zwitserland nog steeds optimaal.

Het is daarom niet bijzonder belangrijk of er bijvoorbeeld wereldwijd een minimumbelasting zal zijn.

De mensen in Malta weten precies wat ze doen en kunnen je altijd topwetgeving bieden.

Dat kun je ook afleiden uit het feit dat er in mijn tijd veel politieke turbulentie was op Malta. Zelfs een regeringswisseling. Maar de kwesties die u interesseren werden en worden niet aangepakt, althans niet fundamenteel.

Wat dat niet betekent:

Dat je je helemaal niet hoeft voor te bereiden op veranderingen. Zoals hierboven vermeld, zullen andere landen voortdurend proberen om Malta minder aantrekkelijk te maken. Bijvoorbeeld door strengere nalevingseisen, oftewel papierwerk.

Maar wat het betekent:

Naar mijn mening zullen steeds meer klanten ervoor kiezen om naar Malta te verhuizen als ze op zoek zijn naar een echt optimale oplossing. En steeds minder klanten zullen bijvoorbeeld vanuit Duitsland een setup opzetten.

FAQ

Deze vraag kan alleen vanuit Malta worden beantwoord. Dit komt omdat ontwikkelingen die in strijd zijn met belastingvoordelen tegenwoordig “in een blok” worden geïmplementeerd en altijd gevolgen hebben voor alle landen. Eén ding is zeker: Malta zal altijd concurrerend zijn en de best mogelijke voordelen bieden.

Nee, daar zijn momenteel geen aanwijzingen voor.

De beste manier om dit te doen is door naar Malta te verhuizen. Dan sta je namelijk onder Maltees bestuur en dat is de meest betrouwbare manier om te plannen.

Mijn persoonlijke mening: steeds meer mensen zullen naar Malta verhuizen en steeds minder mensen zullen een Malta bedrijf opzetten vanuit bijvoorbeeld Duitsland.