Ce texte a été traduit automatiquement. Utilisez le sélecteur de langue dans le menu principal pour passer à la version anglaise.

Dans ce guide, j’ai rassemblé mes connaissances sur la création d’entreprise à Malte en 2023.

Et permettez-moi de préciser une chose dès le départ :

Il ne s’agit pas de demi-vérités, de possibilités hypothétiques ou d’astuces fiscales douteuses.

Il s’agit tout simplement de la situation actuelle, de ce à quoi il faut faire attention et des erreurs à nesurtout pas commettre .

Cela vous semble-t-il intéressant ?

Alors, plongeons.

Pourquoi Malte : les avantages de Malte en matière de création d'entreprise

Ce chapitre tourne autour du grand « pourquoi ».

Malte n’est pas une destination évidente pour la création d’une entreprise – cela ne fait aucun doute.

Et pourtant, il y a de bonnes raisons.

Voyez par vous-même.

Lorsque j’ai quitté Londres, la métropole financière, pour m’installer à Malte en 2011, l’étonnement était à son comble.

« Vraiment ? Qu’est-ce que tu fais là-bas ? Où se trouve Malte, d’ailleurs ? »

Ce que beaucoup ne savaient pas : J’avais déjà étudié Malte depuis un certain temps et j’en connaissais les avantages.

Et voilà :

C’était exactement la bonne décision. Malte prospère et s’épanouit. Dans mon activité de collaborateur au sein du cabinet Dr. Werner & Partner, les conditions n’auraient pas pu être meilleures. Cela s’explique par les avantages suivants qu’offre Malte aux entrepreneurs et aux entreprises :

La politique maltaise encourage les entreprises transfrontalières

Vous devez vous imaginer : Malte est une petite île, beaucoup de grès, des terres agricoles très rocheuses. L’agriculture n’a donc jamais été rentable. Pendant ce temps, la navigation a longtemps maintenu le pays à flot. Aujourd’hui encore, la pêche joue un rôle important dans l’économie maltaise, même si ce n’est plus le rôle principal, qui est aujourd’hui occupé par le tourisme.

Mais ce n’était pas et ce n’est toujours pas la panacée.

Malte voulait jouer dans la cour des grands, être moderne et devenir un lieu attractif pour les entreprises. Tous les rouages ont été mis en marche, Malte s’est ouverte et est devenue fièrement membre de l’UE depuis 2005 (j’explique plus loin quels sont les avantages pertinents de cette adhésion ).

Le gouvernement maltais a toujours mis l’accent sur la promotion des entreprises maltaises, en particulier celles dirigées par des investisseurs étrangers.

En 2013, lorsque Joseph Muscat est devenu Premier ministre à Malte, cette orientation a même été renforcée. Le gouvernement maltais continue de créer de nouvelles incitations pour les entrepreneurs afin qu’ils créent une entreprise à Malte ou qu’ils s’y installent.

Même si Muscat a entre-temps été remplacé par Robert Abela, la ligne de conduite de ses collègues de parti reste la même : Convaincre les entrepreneurs de venir à Malte.

Cela se traduit non seulement par la politique fiscale, que j’aborderai dans un instant, mais aussi, par exemple, par le soutien au développement des infrastructures ou au secteur des jeux de hasard.

À ce propos, Malte est l’un des rares pays à disposer de sa propre autorité en matière de jeux de hasard. Les sociétés de jeux en ligne opérant depuis Malte, comme Tipico ou Pokerstars, sont choyées par une infrastructure sans précédent.

Le soleil brille à Malte – le mot clé est qualité de vie

Vous allez peut-être sourire en me voyant soulever ce point. Mais je sais qu’il a également été significatif pour de nombreux fondateurs à Malte :

À Malte, le soleil est au rendez-vous.

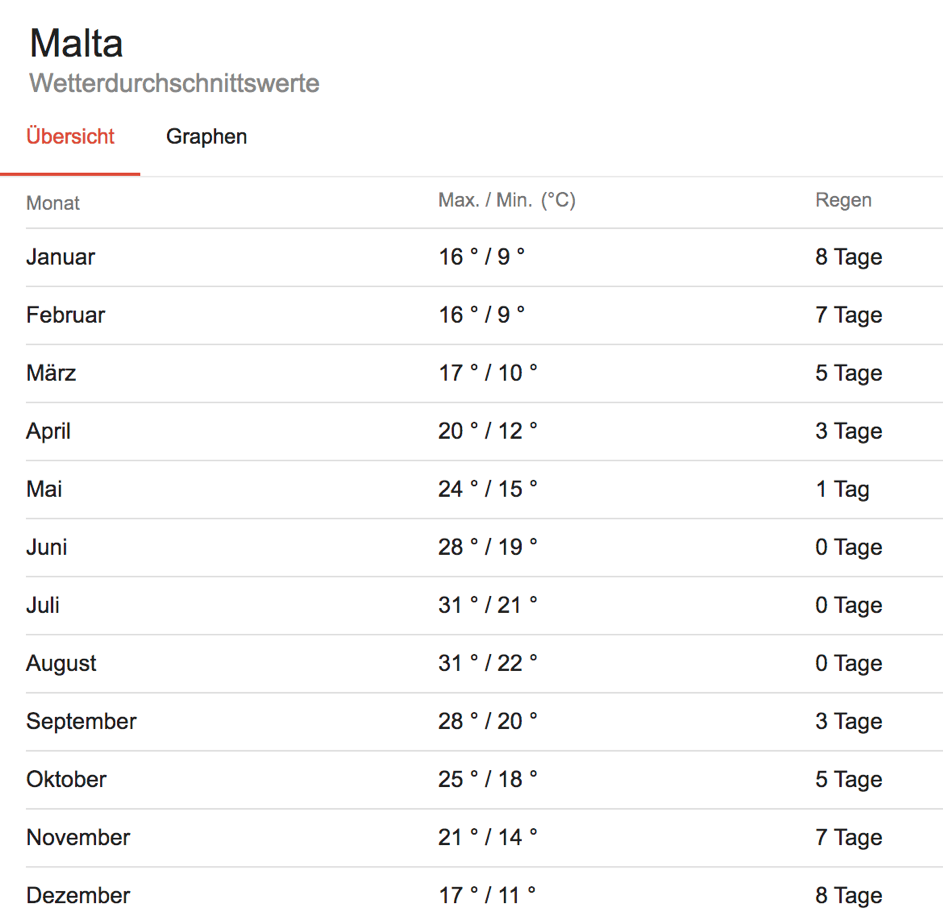

En été, il ne pleut pratiquement pas, ce qui rend l’excursion familiale à la mer encore plus intéressante. Pour moi, c’est une bonne qualité de vie.

Ou prenons l’hiver. Début décembre, j’étais encore au soleil avec ma fille de trois ans sur notre plage préférée à Malte. En décembre !

En même temps, je dois bien sûr limiter mes propos à ce stade :

Si le soleil n’est pas pour vous, alors Malte n’est peut-être pas non plus le meilleur endroit pour créer une entreprise.

Éviter les erreurs lors de la création d'une Malta Limited.

Langue officielle : l’anglais – Créer une entreprise à Malte en toute simplicité

Ce que beaucoup ne savent pas : La langue officielle de Malte est l’anglais.

Vous avez bien lu ! Ce n’est pas le maltais (ou le malti, comme on l’appelle ici), mais l’anglais qui détermine les voies de communication à Malte. C’est un énorme avantage pour les créateurs d’entreprise étrangers.

Mais pourquoi ?

C’est simple : vivre dans un pays dont on ne maîtrise pas la langue est une chose. Faire du travail bureaucratique là-bas ? Impossible Vous n’avez pas ce problème à Malte.

Certes, les habitants parlent entre eux la langue nationale, le malti (un mélange intéressant d’italien et d’arabe), mais la plupart d’entre eux parlent aussi l’anglais, de toute façon dans tous les établissements publics.

Le fait que l’on parle anglais ici est un vestige de la colonisation britannique, qui a duré jusque dans les années 60 ( !). Autres vestiges : la conduite à gauche, les cabines téléphoniques rouges et, très important, la folie du football.

Fiscalité à Malte : avantages fiscaux légaux en créant une Malta Limited

Voici l’information que vous attendiez certainement. Les impôts à Malte.

Les avantages fiscaux de Malte.

C’est volontairement que je ne cite pas les impôts à Malte en premier lieu, car je pense qu’il faut aussi être convaincu par Malte pour les autres raisons. Les avantages fiscaux à Malte devraient ensuite faire le reste.

En effet, le système fiscal maltais prévoit le remboursement aux associés d’une Malta Limited (nom technique de la société à Malte) des 6/7 de l’impôt sur les sociétés payé (le cas échéant, nous y reviendrons).

Cela signifie que sur les 35% d’impôt sur les sociétés qui s’appliquent à Malte, l’associé (qui n’est pas la société en tant que telle, il faut le noter) en récupère une grande partie.

Alors qu’il n’y a pas si longtemps, ce remboursement n’était accordé qu’aux investisseurs hors de Malte, cette règle a été supprimée à juste titre sous la pression de la Commission européenne.

Beaucoup vont maintenant calculer à juste titre : payer 35%, rembourser 6/7, cela signifie : 5% d’impôts ! Mais stop !

Certes, ce chiffre circule souvent sur Internet, mais le remboursement de l’impôt en lui-même est tout à fait normal et imposable par l’associé. Un détail que l’on cache à tort à l’un ou l’autre des fondateurs. C’est également le cas, par exemple, si vous vivez à Malte en tant qu’associé.

Dans la pratique, une telle construction n’est toutefois pratiquement pas utilisée. Dans la grande majorité des cas, une société maltaise est toujours accompagnée d’une holding dans laquelle les bénéfices de la société opérationnelle sont investis. De tels dividendes peuvent alors être effectivement exonérés d’impôt, en fonction du lieu où se trouve la holding.

Mais je vais expliquer cela plus en détail.

Créer une Malta Limited avec holding (modèle de holding maltais)

Une chose est sûre

Plusieurs sociétés signifient aussi toujours plus de travail et donc généralement plus de coûts.

Il en va de même à Malte. Néanmoins, dans la pratique, on fait la distinction entre un modèle à deux et à trois niveaux : C’est-à-dire une structure d’entreprise composée de deux ou justement de trois entreprises. Du point de vue fiscal, les deux options sont mises sur un pied d’égalité, mais du point de vue du cash-flow, il y a de sérieuses différences.

Je l’explique volontiers.

Option 1 : créer une Malta Limited avec une holding

La première option, la plus « simple », consiste à ne rattacher à la société opérationnelle qu’une seule holding maltaise. La forme juridique des entreprises est la même, mais une fois la holding est l’actionnaire (pour la société opérationnelle) et une fois vous (pour la holding).

L’avantage : cette solution est moins chère et plus simple à gérer que la solution avec deux holdings. L’inconvénient : vous devez attendre le remboursement de l’impôt. La société operative Malta Limited doit tout d’abord s’acquitter d’un impôt sur les sociétés de 35%. Après la fin de l’audit et de ce que l’on appelle le « Annual Return » (généralement 2 ans après la fin de l’exercice), il faut encore attendre plusieurs mois avant de recevoir à nouveau le remboursement 6/7.

En d’autres termes, vous devez renoncer jusqu’à 2,5 ans à l’impôt payé. Ceux qui attachent de l’importance à un cash-flow élevé ne seront probablement pas satisfaits.

Option 2 : créer une Malta Limited avec deux holdings

La deuxième option est un peu plus chère et plus complexe. Dans ce cas, une autre holding est créée derrière la holding de Malte, c’est-à-dire une troisième société. Celle-ci ne peut pas être située à Malte même, c’est pourquoi un Limited Partnership est souvent choisi comme forme de société, par exemple un LP écossais.

Ils sont relativement peu coûteux à entretenir et présentent également quelques avantages sur le plan administratif.

Mais pourquoi choisir ce modèle si rien ne change au niveau de l’impôt effectif pour la Malta Limited ?

Vous vous en doutez peut-être déjà, l’avantage réside dans le cash-flow :

Avec le modèle mentionné, vous ne devez pas payer 35% d’impôts pour ensuite attendre un remboursement, non, l’administration fiscale maltaise se montre ici pragmatique : vous ne devez payer que les 5% d’impôts effectifs.

Pratique, non ?

Résumé

- Le gouvernement maltais s’engage pour l’entrepreneuriat à Malte

- Malte est un endroit où l’on se sent bien : Le soleil brille toute l’année et les hivers sont doux.

- La langue officielle de Malte est l’anglais, ce qui facilite les démarches administratives et la vie quotidienne.

- Malte offre des avantages fiscaux légaux, mais ceux-ci sont liés au respect de conditions importantes

- La création d’une holding permet de réduire encore la charge fiscale

Voilà pourquoi une société à Malte est une solution légale d'optimisation fiscale

Évasion fiscale, c’est clair !

C’est ce que beaucoup pensent d’une Malta Limited.

C’est faux dans les faits.

J’explique pourquoi une Malta Limited est également reconnue en Allemagne et pourquoi tout cela n’a RIEN à voir avec l’évasion fiscale.

Les avantages fiscaux de Malte sont souhaités

Les nombreux petits paradis fiscaux avaient tous en commun le fait que l’on gardait un grand secret sur l’identité des personnes qui y possédaient une entreprise. Tout a été dissimulé. De nombreuses entreprises se sont réjouies : des montages de sociétés ont été mis en place, des lacunes fiscales ont été exploitées et, au final, la charge fiscale était minimale. Le fait de tromper les services fiscaux en exploitant les lacunes fiscales, en particulier, a toujours été une zone gris foncé. Voici maintenant la grande différence à Malte: Pas d’échappatoire fiscale, pas de secrets, et tout est conforme à la loi. La raison ? Comme expliqué précédemment, l’État maltais prévoit concrètement des allègements fiscaux et les a solidement ancrés dans sa législation. Et comme on le sait, chaque État du monde est souverain pour définir sa propre législation fiscale. La question est bien sûr de savoir ce qui distingue Malte d’autres États qui mènent eux aussi une politique fiscale souveraine. Le point crucial est maintenant.Entreprise à Malte grâce au libre marché intérieur et à la liberté d’établissement – Malta rocks EU

Comme nous l’avons mentionné au début, Malte est membre de l’UE depuis 2005. Cela présente certains avantages. Les deux plus importants dans le contexte de la création d’entreprise à Malte :- Liberté d’établissement

- Libre marché intérieur

les travailleurs indépendants et les prestataires de services ou les personnes morales visées à l’article 54 du TFUE qui peuvent légalement exercer une activité dans un État membre i) exercent leur activité économique de manière stable et durable dans un autre État membre (liberté d’établissement : article 49 TFUE) ; ou ii) proposent et fournissent leurs services de manière temporaire dans d’autres États membres, tout en restant établis dans leur pays d’origine (libre prestation de services : article 56 du TFUE).L’UE a également établi le libre marché intérieur. L’accès au marché intérieur libre permet aux États membres de l’UE de commercer directement avec d’autres États membres de l’UE, sans bureaucratie compliquée. Le texte est également disponible ici :

L’Acte unique européen de 1986 a introduit dans le traité CEE l’objectif du marché intérieur, défini comme « un espace sans frontières intérieures […] dans lequel la libre circulation des marchandises, des personnes, des services et des capitaux est assurée ».C’est la combinaison des deux qui rend possible la création d’une Malta Limited, car

Les accords financiers tels que CRS confirment l’orientation de Malte

Lorsque les conventions financières « Common Reporting Standard » (CRS) ou « Base Erosion & Profit Shifting » (BEPS), qui garantissent la transparence, ont vu le jour, il y avait beaucoup d’activité dans mon secteur. Mais alors que certains ont sombré dans l’horreur, j’étais tout à fait détendu, car une chose est claire : La transparence en matière de fiscalité ne fait que nuire à ceux qui empruntent une voie peu recommandable. En effet, malgré le fait que Malte participe à la fois au BEPS et au CRS, cela n’a finalement pas de conséquences négatives pour les clients que je conseille. Car s’il y a bien une chose qui a été respectée dès le départ par le cabinet Dr. Werner & Partner (le cabinet auquel j’appartiens), c’est que la création d’une société à Malte se fait toujours proprement. Et cela porte ses fruits aujourd’hui.Résumé

- Celui qui bénéficie d’avantages fiscaux à Malte ne fait rien qu’il doive cacher

- La liberté d’établissement et le libre marché intérieur permettent des opérations transfrontalières

- Les accords financiers ne nuisent pas à Malte, ils sont même positifs : ils permettent de chasser les moutons noirs

Éviter les erreurs lors de la création d'une Malta Limited.

Conditions de création d'une Malta Limited

Vous voulez créer une entreprise à Malte ?

Cela n’a pas toujours de sens.

Ce n’est que si toutes les conditions sont remplies qu’une création d’entreprise à Malte a un sens.

Je vous présente : les trois conditions essentielles.

Maintenant que j’ai abordé le cadre légal de la création d’une entreprise à Malte, passons au point suivant.

Quelles sont les conditions préalables à une création d’entreprise judicieuse à Malte ?

Commençons par le point 1.

1ère condition : la création de valeur à Malte est essentielle

La création de valeur d’une Malta Limited bénéficiant d’avantages fiscaux doit avoir lieu à Malte. Cela signifie que

- A Malte, les services qui génèrent des revenus sont fournis

- En cas de commerce de biens physiques, ceux-ci sont expédiés depuis Malte.

2e condition : votre établissement stable doit être situé à Malte

Le point relatif à l’établissement stable est étroitement lié à la première condition. Pour bénéficier d’une Malta Limited, vous devez transférer votre établissement stable à Malte.

Cela signifie que votre bureau, vos collaborateurs – tout est à Malte.

Et attention !

Prenez garde à ne pas créer un établissement stable à l’étranger par le biais d’un poste avancé. Après tout, chaque administration fiscale veut, à juste titre, ce qui lui revient de droit. Et si des parties de votre entreprise sont situées en Allemagne, par exemple, la conséquence logique est qu’il y a une obligation fiscale dans ce pays.

Un petit exemple pratique de ce qu’un établissement stable peut déjà déclencher : un développeur de logiciels, qui est aujourd’hui notre client, nous a contactés parce que l’administration fiscale lui avait attribué un établissement stable en Allemagne. La raison

Chez l’un de ses gros clients, il pouvait entrer et sortir plus ou moins comme il le voulait. Donc sans s’inscrire au préalable.

La conclusion :

Droit de domicile, donc établissement.

S’il avait demandé à chaque fois la permission ou un rendez-vous, il n’aurait pas eu formellement le droit d’entrer et n’aurait donc pas déclenché d’établissement.

3ème condition : en tant qu’associé, vous devez justifier d’une substance à Malte

En tant qu’associé, vous devez pouvoir prouver à tout moment que vous avez vraiment de la substance à Malte, du moins si vous participez activement à la réussite de votre entreprise.

Et bien sûr, il n’est pas rare qu’en tant qu’associé, on veuille soi-même participer pleinement et qu’on soit actif en tant que directeur, c’est-à-dire gérant. Cependant, cela vous confère un rôle particulier :

Elles lient ainsi très fortement la création de valeur à elles-mêmes.

Ce n’est pas une mauvaise chose en soi, mais cela signifie aussi que vous n’avez pas besoin de croire qu’il n’y a pas de problème dans des pays tels que la Chine. Allemagne de continuer à exercer votre activité, mais d’avoir déclaré la société à Malte.

Car comme mentionné au point 1 : La valeur ajoutée doit se trouver à Malte.

Si vous souhaitez donc être actif en tant qu’associé mais aussi en tant que gérant, je ne peux que vous le recommander :

Déménagez à Malte !

Le fait que l’associé s’installe à Malte est un argument indéniable pour que la société soit gérée à Malte, qu’elle ait de la substance à Malte et qu’elle opère à partir de Malte.

Je connais quelques cas où des erreurs ont été commises, qui auraient pu être évitées avec des conseils honnêtes et décents. Je les ai résumées dans une vidéo.

Constituer une substance pour Malta Limited en 2023 : Plus facile qu’avant

En 2022, la question de la substance n’est certes pas fondamentalement différente, mais vous pouvez être sûr :

La situation n’est pas devenue plus difficile. Déménager à Malte reste à mes yeux la meilleure solution, mais vous n’avez plus besoin de louer un bureau géant . Le monde du travail a beaucoup trop évolué pour qu’un bureau personnel continue à peser aussi lourd.

Peut-on donc construire suffisamment de substance en travaillant uniquement à domicile ?

Là encore, il s’agit peut-être d’une interprétation un peu trop souple des changements. Des solutions plus flexibles telles que les serviced desks et les espaces de co-working sont toutefois définitivement une option.

L’avantage :

Vous économisez de l’argent tout en ayant un bureau décent et en construisant de la substance pour votre entreprise à Malte.

Résumé

- La condition la plus importante pour profiter de Malte : La création de valeur de votre entreprise doit impérativement se dérouler à Malte.

- Il est donc indispensable que l’établissement stable, c’est-à-dire le lieu de l’activité commerciale, soit situé à Malte.

- En tant qu’associé, vous devez prouver que vous avez de la substance à Malte. La seule façon raisonnable de le faire est de déménager à Malte.

Éviter les erreurs lors de la création d'une Malta Limited.

Ouverture d'un compte bancaire et démarches administratives de Malta Limited

Pas de fondation sans…

la bureaucratie !

Même lors de la création d’une entreprise à Malte, il faut effectuer quelques démarches auprès des autorités et des banques.

Je vous montre ici lesquelles.

Ouvrir un compte bancaire pour une Malta Limited – plus difficile que prévu

L’ouverture d’un compte bancaire professionnel est un effort que beaucoup sous-estiment. Je constate régulièrement, lors de la création de comptes pour des clients, que les banques sont très pointilleuses. Il y a une raison principale à cela : Conformité ! En 2017, l’UE a établi de nouvelles directives en matière de blanchiment d’argent. Pour ce faire, la loi portant le nom encombrant de « Loi sur la transposition de la quatrième directive européenne sur le blanchiment d’argent, sur l’exécution du règlement européen sur les transferts de fonds et sur la réorganisation du Bureau central d’enquêtes sur les transactions financières ». en vigueur. La loi concerne tout particulièrement les établissements bancaires, puisque ce sont eux qui effectuent les transactions qui doivent être mieux contrôlées. Par conséquent, chaque ouverture de compte, en particulier pour les entreprises actives à l’international, doit faire l’objet d’un effort important, faute de quoi les banques pourraient être tenues pour responsables. L’objectif de la 4ème directive anti-blanchiment est le suivant :Avec la quatrième directive sur le blanchiment d’argent et le nouveau règlement sur les transferts de fonds, l’UE serre la bride à la lutte contre le blanchiment d’argent. Les analyses de risques approfondies et les exigences supplémentaires imposées aux parties prenantes représentent une charge de travail supplémentaire pour ces dernières ainsi que pour les services publics concernés. Le renforcement du régime de sanctions démontre également la détermination du législateur européen à intensifier la lutte contre le blanchiment d’argent et le financement du terrorisme.

La quatrième direction de la lutte contre le blanchiment d’argent s’est concentrée sur les thèmes suivants :

En clair, cela signifie que si vous voulez ouvrir un compte pour votre société à Malte, vous devez convaincre les banques de votre intérêt ! Les établissements financiers prennent votre engagement très au sérieux. Selon une étude de LexisNexis Risk Solutions, rien qu’en Allemagne, les coûts de la conformité anti-blanchiment d’argent s’élèvent à 46 milliards d’euros.

Et aussi pour le successeur de la 4. la directive anti-blanchiment, la 5. la directive anti-blanchiment, les règles ont encore été renforcées, même si l’accent a plutôt été mis sur l’affinement des règles.

Ici aussi, mon conseil est donc le suivant : une transparence et une correction totales aident tout le monde !

Celui qui ne dissimule rien a les meilleures chances de voir l’ouverture de son compte se faire rapidement.

Ma recommandation basée sur mon expérience : nous avons toujours eu de bonnes expériences avec la Banif Bank à Malte. En règle générale, on y rencontre toujours un personnel compétent et serviable.

Néanmoins, vous devez prévoir un certain temps. Ouvrir un compte maltais prend bien plusieurs mois (3 à 6 mois en général). Pour ceux qui veulent quand même s’activer :

Wise !

Un compte professionnel Wise (anciennement TransferWise) est généralement ouvert beaucoup plus rapidement, mais il est tout aussi facile à utiliser.

Mais

Le compte a un inconvénient : Vous ne recevez pas d’IBAN maltais. L’IBAN que vous recevez se trouve là où Transferwise gère votre compte. Cela varie d’une devise à l’autre (c’est là que réside l’un des USP de Transferwise). Pour l’euro, il s’agit – à ce jour – par exemple de la Belgique.

La quatrième direction de la lutte contre le blanchiment d’argent s’est concentrée sur les thèmes suivants :

En clair, cela signifie que si vous voulez ouvrir un compte pour votre société à Malte, vous devez convaincre les banques de votre intérêt ! Les établissements financiers prennent votre engagement très au sérieux. Selon une étude de LexisNexis Risk Solutions, rien qu’en Allemagne, les coûts de la conformité anti-blanchiment d’argent s’élèvent à 46 milliards d’euros.

Et aussi pour le successeur de la 4. la directive anti-blanchiment, la 5. la directive anti-blanchiment, les règles ont encore été renforcées, même si l’accent a plutôt été mis sur l’affinement des règles.

Ici aussi, mon conseil est donc le suivant : une transparence et une correction totales aident tout le monde !

Celui qui ne dissimule rien a les meilleures chances de voir l’ouverture de son compte se faire rapidement.

Ma recommandation basée sur mon expérience : nous avons toujours eu de bonnes expériences avec la Banif Bank à Malte. En règle générale, on y rencontre toujours un personnel compétent et serviable.

Néanmoins, vous devez prévoir un certain temps. Ouvrir un compte maltais prend bien plusieurs mois (3 à 6 mois en général). Pour ceux qui veulent quand même s’activer :

Wise !

Un compte professionnel Wise (anciennement TransferWise) est généralement ouvert beaucoup plus rapidement, mais il est tout aussi facile à utiliser.

Mais

Le compte a un inconvénient : Vous ne recevez pas d’IBAN maltais. L’IBAN que vous recevez se trouve là où Transferwise gère votre compte. Cela varie d’une devise à l’autre (c’est là que réside l’un des USP de Transferwise). Pour l’euro, il s’agit – à ce jour – par exemple de la Belgique.

Trois démarches administratives pour créer sa société à Malte

Pour créer une société à Malte, il faut en outre effectuer les quatre démarches administratives suivantes :1) Malta Financial Services Authority (MFSA) – Administration fiscale de Malte

Déclarez votre activité indépendante auprès de l’administration fiscale de Malte, la Malta Financial Services Authority. C’est ici que vous obtiendrez votre numéro d’identification fiscale, sous lequel vous opérez avec votre entreprise. Vous y serez également inscrit au registre des entreprises maltaises. La MFSA est votre principal interlocuteur pour tout ce qui concerne le processus de création d’entreprise. C’est également cet office qui vérifie si les conditions de création de la Malta Limited sont remplies.2) Value Added Tax Department – « Autorité chargée de la TVA

Toutes les formalités relatives à la TVA sont effectuées auprès de l' »administration de la TVA ». Vous y obtiendrez votre numéro de TVA (particulièrement important pour les entreprises actives au niveau international).3. l’Employment and Training Corperation (ETC) – l’agence pour l’emploi de Malte

Le chemin se poursuit jusqu’à l’agence pour l’emploi de Malte. Il est important de se rendre ici, surtout si vous avez des employés que vous devez assurer. D’une question administrative à l’autre : les autorités imposent certaines conditions pour la création d’une Malta Limited.Résumé

- Les directives anti-blanchiment d’argent sont strictement appliquées par les banques : Ouvrir un compte bancaire professionnel peut être compliqué à Malte

- Trois démarches administratives sont obligatoires pour tout créateur d’entreprise à Malte : MFSA, VAT Departement, ETC Malta

Le DW&P QuickCheck - une Malta Limited est-elle juridiquement utilisable pour moi en toute sécurité ?

Avec le DW&P QuickCheck gratuit, mon équipe a conçu un outil qui vous permet de vérifier en quelques minutes si votre business case peut être mis en œuvre de manière judicieuse et juridiquement sûre avec une Malta Limited.

Voici les exigences des autorités maltaises pour la création d'une entreprise

Il n’y a pas que des démarches administratives à effectuer. Il faut également remplir certaines conditions de base pour créer une entreprise.

Et à Malte, on est minutieux :

Ces 7 exigences doivent être remplies.

L’autorité maltaise de surveillance financière, ou plus simplement l’administration fiscale maltaise, attend beaucoup des entreprises pour conserver le titre de Malta Limited.

Parce que

La liste des exigences qu’une entreprise doit remplir à tout moment à Malte comprend sept points.

C’est pourquoi il faut maintenant

Lire attentivement !

Une fois sous forme d’infographie, en dessous l’explication précise des différents points.

1. disposer de bureaux

1. disposer de bureaux

Toute entreprise maltaise doit disposer de bureaux. Dans ce cas, il ne suffit pas d’indiquer sa propre adresse privée à Malte ou celle d’une personne connue. Au lieu de cela, il faudrait tôt ou tard louer un bureau digne de ce nom. Pour le courrier postal, il est généralement possible de choisir l’adresse du conseiller fiscal local, même si cela doit être modifié au plus tard 6 mois après la création.

De plus, les règles sont un peu plus souples, surtout depuis la pandémie de Corona. Il n’est tout simplement plus d’actualité d’attendre de chaque entrepreneur qu’il ait son propre bureau. Les services desks et les espaces de co-working sont donc à mes yeux une alternative idéale.

2. définir les objectifs de l’entreprise

Vous devez indiquer les objectifs que vous poursuivez avec l’entreprise à créer. Dans ce cas, l’activité doit être décrite de la manière la plus concise possible. Il est recommandé d’appeler un chat un chat – les réponses évasives seront reconnues et la fondation sera refusée.

3. capital minimum pour la création de Malta Limited

Comme pour une GmbH en Allemagne, un capital de fondation doit être disponible pour une Malta Limited. A Malte, ce montant est toutefois nettement inférieur : 1164 euros de capital propre sont nécessaires pour la création, et un peu plus de 200 euros de capital social doivent être versés lors de la création.

4. au moins deux actionnaires, au maximum 50

Pour une Malta Limited, la règle est la suivante : elle doit avoir au moins deux actionnaires, mais au maximum 50 (même si je n’ai jamais vu cela moi-même). Il est possible de n’utiliser qu’un seul actionnaire, mais le protocole d’accord doit alors indiquer clairement et justifier l’impact sur les intentions commerciales de l’entreprise – mais c’est possible.

5. directeur et secrétaire de la société

Une société doit désigner au moins un administrateur et un secrétaire de société pour sa constitution. Le rôle de l’administrateur est équivalent à celui du directeur général. Le Company Secretary n’est cependant pas un secrétaire classique, mais plutôt un organe de contrôle et d’information supplémentaire au sein de l’entreprise, qui doit veiller à ce que tout le monde soit informé des procédures formelles.

6e réunion annuelle d’entreprise

Chaque entreprise doit organiser chaque année au moins une réunion pour discuter des principes fondamentaux. Un procès-verbal doit être établi à cette occasion.

7. déclaration d’impôts

Bien entendu, comme pour toute autre forme juridique, une Malta Limited est également soumise à l’obligation de déposer une déclaration fiscale annuelle.

8. l’audit élémentaire

Un point qui ne figure pas sur mon infographie : l’audit annuel. À Malte, la profession d’expert-comptable est nettement plus importante que celle de commissaire aux comptes, par exemple. en Allemagne, car

Chaque société à responsabilité limitée (donc également les holdings) à Malte doit se soumettre à la procédure. On regarde de près ce qui a été comptabilisé et comment, et on vérifie si les informations fournies dans la déclaration d’impôts sont correctes.

Je suppose que si les conditions sont si élevées, c’est aussi parce que Malte ne veut plus accepter que des fonds qui n’ont rien à faire sur l’île transitent par elle.

L’audit coûte généralement un peu de nerfs et de temps, mais celui qui a trouvé un bon auditeur qui suit ses processus de manière ordonnée s’épargne beaucoup de travail.

Huit obligations – à respecter avec soin.

De la vie quotidienne avec l'exploitation d'une Malta Limited

Beaucoup de théorie ne sert à rien s’il n’y a pas de lien avec la pratique.

Par conséquent, quelques expériences pratiques de la vie quotidienne avec une Malta Limited. Sans fard et sans détour.

Connaissant la plupart des entrepreneurs, l’anticipation est grande au début :

Quand pourrai-je enfin commencer à gagner de l’argent avec ma Malta Limited ?

C’est la question qui revient le plus souvent. Et je comprends la question – je ne suis pas différent.

Selon que vous vous faites conseiller ou non, la société est généralement créée à Malte au bout de 10 jours. Avec une holding, c’est un peu plus long, car il faut d’abord créer la holding mère avant de pouvoir créer les filiales.

Ce qui prend ensuite un peu plus de temps, c’est généralement le numéro de TVA. Et oui, elle est malheureusement très importante.

Après tout, un entrepreneur maltais veut aussi faire des affaires en dehors de Malte.

Et hop : il manque le numéro de TVA pour la facturation. Certains de mes clients résolvent le problème avec des factures pro forma, ce qui est certainement valable.

Une chose est sûre : vous ne pouvez pas établir une facture formellement correcte au sein de l’UE si vous n’avez pas de numéro de TVA européen.

Deuxième point qui peut être un peu long (mais cela dépend de la banque ; en général, les banques avec lesquelles nous travaillons chez DW&P sont un peu plus rapides) : Ouvrir un compte bancaire. Je l’ai déjà décrit.

Le processus s’étire surtout parce que les banques vous passent au crible de cette manière. Peu importe que ce soit une banque Challenger ou une banque traditionnelle.

Salaire du directeur et sécurité sociale avec Malta Limited

C’est aussi une question que l’on me pose souvent : Si je suis directeur, c’est-à-dire gérant de ma Malta Limited, est-ce que je reçois un salaire ?

C’est comme vous voulez, je dis toujours ça. Mais il est recommandé de suivre la pratique suivante :

Pour être pleinement assuré à la sécurité sociale – et donc à l’assurance maladie – vous devez gagner le salaire minimum à Malte. Je recommande toujours d’utiliser pleinement les limites d’exonération fiscale. Ils sont d’environ 1000€ par mois à Malte.

En d’autres termes, vous recevez un salaire d’un peu moins de 1000€ en tant que directeur à Malte, entièrement exonéré d’impôts, et vous payez environ 180-200€ de charges sociales. Vous êtes ainsi entièrement assuré et pris en charge en cas d’urgence.

Vous vous versez le salaire normalement chaque mois.

Fun Fact : à Malte, vous pouvez payer toutes les taxes par carte de crédit, qu’il s’agisse de la TVA ou des cotisations sociales. J’ai entendu dire par l’un ou l’autre client que cela permettait de gagner des miles, à condition d’avoir une carte de crédit.

Facturation avec Malta Limited – Est-ce sérieux ?

De nombreux clients se demandent si une adresse de facturation à Malte ne découragerait pas les partenaires commerciaux potentiels.

Et je comprends l’inquiétude ! Et il se peut que cela fasse froncer les sourcils dans certains secteurs. Je pense que cela dépend de votre offre.

Mais à mon avis, une chose est sûre : de plus en plus d’entrepreneurs de la nouvelle ère sont attirés par Malte, Dubaï ou encore Chypre. L’internationalisation fait désormais partie intégrante du processus et le sera encore plus dans quelques années.

Ce n’est donc pas un sujet qui me préoccupe sérieusement.

Éviter les erreurs lors de la création d'une Malta Limited.

Mon avis sur Malta Limited

Voilà pour la théorie…

…la pratique se révèle souvent compliquée !

Grâce à mon activité au sein du cabinet Dr. Werner & Partner, je suis toujours témoin de choses étonnantes.

Permettez-moi donc de vous dire quelques mots pour conclure.

Je suis heureux que vous vous intéressiez à Malte. Et là, vous avez déjà atteint un niveau qui est élémentaire:

Une collecte d’informations suffisante en amont.

Tout le monde a déjà entendu le dicton : l’ignorance ne protège pas de la sanction. Et commettre à son insu une fraude fiscale en raison d’une création d’entreprise mal ficelée à l’étranger est un destin avec lequel il ne faut pas plaisanter.

De plus, créer une entreprise à l’étranger est en soi un grand défi, surtout si cela s’accompagne d’un déménagement à l’étranger (ce que je recommande, comme vous le savez). C’est pourquoi, à mon avis, elle ne se fait pas du jour au lendemain et sans une protection juridique suffisante.

Vous avez peut-être remarqué qu’un point est particulièrement important pour moi :

Ne faites pas d’efforts pour utiliser Malte à des fins d’évasion fiscale illégale. Ce n’est plus possible !

Pour ceux qui n’en ont pas l’intention : Bonne chance pour vos affaires à Malte !

Voici maintenant d’autres contributions importantes à lire si vous souhaitez vous pencher sérieusement sur Malte.

Questions fréquentes

À mes yeux, non. Il ne faut pas sous-estimer le travail nécessaire à la création d’une entreprise. Les entreprises qui existent depuis longtemps, en particulier, doivent s’attendre à des questions de la part de l’administration fiscale lors de la délocalisation d’une entreprise à Malte.

Les frais de création purs sont en soi relativement faibles et s’élèvent à quelques 100€. Mais ce qui coûte cher, c’est le conseil et les services qui l’entourent, qui doivent être très étendus en raison des obligations légales.

Le taux d’imposition des sociétés à Malte est de 35%. Toutefois, en tant qu’associé étranger, vous obtenez le remboursement des 6/7 de l’impôt sur les sociétés payé.

En Allemagne, les dividendes versés par des entreprises étrangères sont soumis à l’impôt sur les revenus du capital et doivent donc être imposés à 25%. À Malte, ces dividendes sont exonérés d’impôt. Ceux qui s’installent à Malte en profitent donc aussi.

Certainement pas uniquement en raison de la faiblesse des impôts. Comme les fondateurs qui veulent faire les choses correctement s’installent aussi à Malte, il faut aussi que le pays en tant que tel nous plaise. Mais il est également clair que vous ne trouverez nulle part ailleurs dans l’UE une charge fiscale effective de 5%.

Vous pouvez créer une société à responsabilité limitée à Malte soit vous-même, soit par le biais d’un prestataire de services aux entreprises certifié. Attention : il existe de nombreuses entreprises qui proposent des services de création d’entreprise, mais qui ne sont pas agréées pour cela. Tôt ou tard, l’État maltais encaisse ce genre de pratiques.